税收筹划是在遵守国家法律法规的前提下,在多种纳税方案中,做出选择税收利益最大化方案的决策活动。税收筹划是一项专业性很强的工作,既体现了企业财务管理水平,又是企业综合生产经营能力的反映。在一线税收风险分析与应对过程中,经常与不同类型的企业打交道,对税收筹划的理解有更加深刻的认识和体会,下面结合实务经验,就税收筹划的基本思路及需要注意的问题谈几点思考。

一、税收筹划的基本思路

税收筹划的思路众说纷芸,总体思路上主要是五个方面:

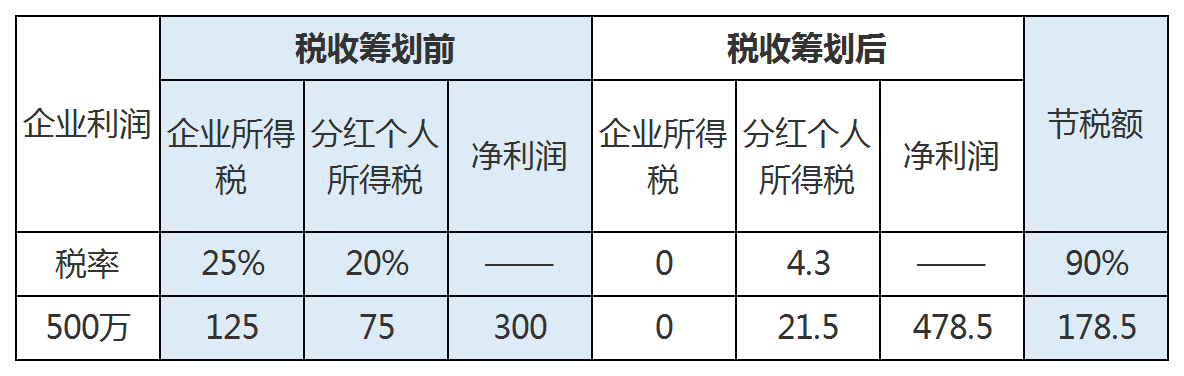

1.税率的筹划。税率是决定纳税人税负高低的重要因素,现行的增值税、企业所得税、消费税、土地增值税、个人所得税等税种均规定有不同的税率,增值税甚至还有简易征收率、免征政策。税率、征收率越低,则税负越轻。结合企业实际生产经营状况,通过内外环境和条件的合理改变,使企业尽可能享受低税率、低征收率甚至免税政策以减轻税收负担。

2.税基的筹划。税基也是决定纳税人税负高低的重要因素,现行的增值税、企业所得税、土地增值税等税种均规定相关税基式优惠政策。比如增值税的差额征税、简易征税与 一般计税的选择。由于选择计税方式的不同,增值税税负就会有很大的差别。实务中遇到了例子很多,特别是相关税种实际纳税金额比较大的企业,通过税收筹划可能产生很大的节税效应。

3.多税种的筹划。一家企业的税负水平是由多税种组成的,税负的高低往往此起彼伏纳税筹划是什么意思,比如个人所得税税负重了,可能企业所得税税负会变轻。比如房地产开发企业,可能增值税税负重了,土地增值税税负可能会有下降。

4.集团企业的筹划。对集团性企业来说,可能某家公司的税负适当提高了,但企业总体税负可能会有下降。或者集团下属企业组织形式、经营活动的不同,会导致各税种税负的明显变化。实务中经常会遇到集团下属企业有的巨额亏损,有的大量申报缴纳企业所得税。有的子公司大量缴纳增值税,又有的存在大量留抵税额,有的还由于企业集团下属企业的不当关联交易行为导致的重复征税问题。

5.财务核算的筹划。由于市场经济主体的日益多元化,经济业务复杂化,对财务核算提出了更高的要求。现行的企业会计准则出于可靠性、可理解性、重要性、谨慎性等原则,对企业会计政策的选择也给予了一定的灵活性。企业可以通过选择适当的会计政策合理调节经济业务,以达到延迟纳税或者少缴税款的目的。

二、税收筹划需要注意的几个问题

1.税收筹划需要防范法规风险。实务中经常会遇到有的企业表现形式上是税收筹划,实际上违反税收法律法规的行为。 比如有的企业为了减轻企业所得税税负,特意去购买一个有账面巨额亏损的空壳公司以减轻企业所得税税负。有的企业为了减轻税负,故意到所谓的税收洼地开设空壳公司,利用当地的税收优惠政策虚开发票或者把实际在经营地业务活动转移到税收洼地开具发票用于增加实际营运公司的成本。还有部分企业由于本身对税收政策理解不深入,导致违法不缴、少缴或延迟缴纳税款的行为。因此建议对企业主要税种相关政策执行、可能涉及金额较大的如资产重组等特殊经营活动,一方面可以咨询行业专业人士的意见和建议,另一方面要及时主管税务机关专业人员进行沟通,避免政策把握不准确带来不必要的涉税风险问题。

2.税收筹划需要考虑其他营运成本。实际生产经营活动中,税收筹划涉及企业一系列生产经营活动中的商业安排,比如合同条款的约定、公司不同职能部门的配合、集团企业下属子公司经营活动的安排,有的涉及企业营运成本的变动,有的涉及企业外部商务活动的顺利开展,有的涉及集团内其他企业经营成本和税负的变动等等。在税收筹划上必须考虑投入与产出的关系,进行科学选择。

3.税收筹划要有前瞻性和长远眼光。税收筹划作为一种计划活动,必须具有一定的前瞻性,对相关生产经营活动作出提前谋划,而不是事后的补救措施。在实务中经常发现部分企业明明符合相关涉税优惠政策的享受,由于财务人员政策理解不透没有享受,有的企业在创业初期认为缴的税比较少,即使享受了也获得不了多少实际经济利益,主动放弃了相关涉税优惠政策。不知道有些优惠政策现在享受了,有利于未来降低企业税负,如果现在不申报享受纳税筹划是什么意思,以后需要享受时难以追加享受。还有的企业应该享受的税收优惠政策不享受,而采取购买发票增加企业成本费用的方法以减轻税负还比如有些科技型中小企业,如果积极创造条件依法获取国家高新技术认定,不仅可以享受国家企业所得税优惠政策,还有利于企业对外业务的开展。因此企业在税收筹划时,不能仅仅只顾眼前利益,还要有长远眼光。

4.税收筹划要结合国家税收政策变化进行适时动态调整。税收筹划产生的经济利益是与国家税收政策的变化紧密相联的。企业现在选择的税收筹划方案可能因为国家税收政策的调整反而税负增加了。因此必须根据国家税收政策变化进行重新测算和分析。比如某增值税一般纳税人企业原既有一般计税方式又有增值税简易计税方式,由于国家下调了部分行业的增值

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088