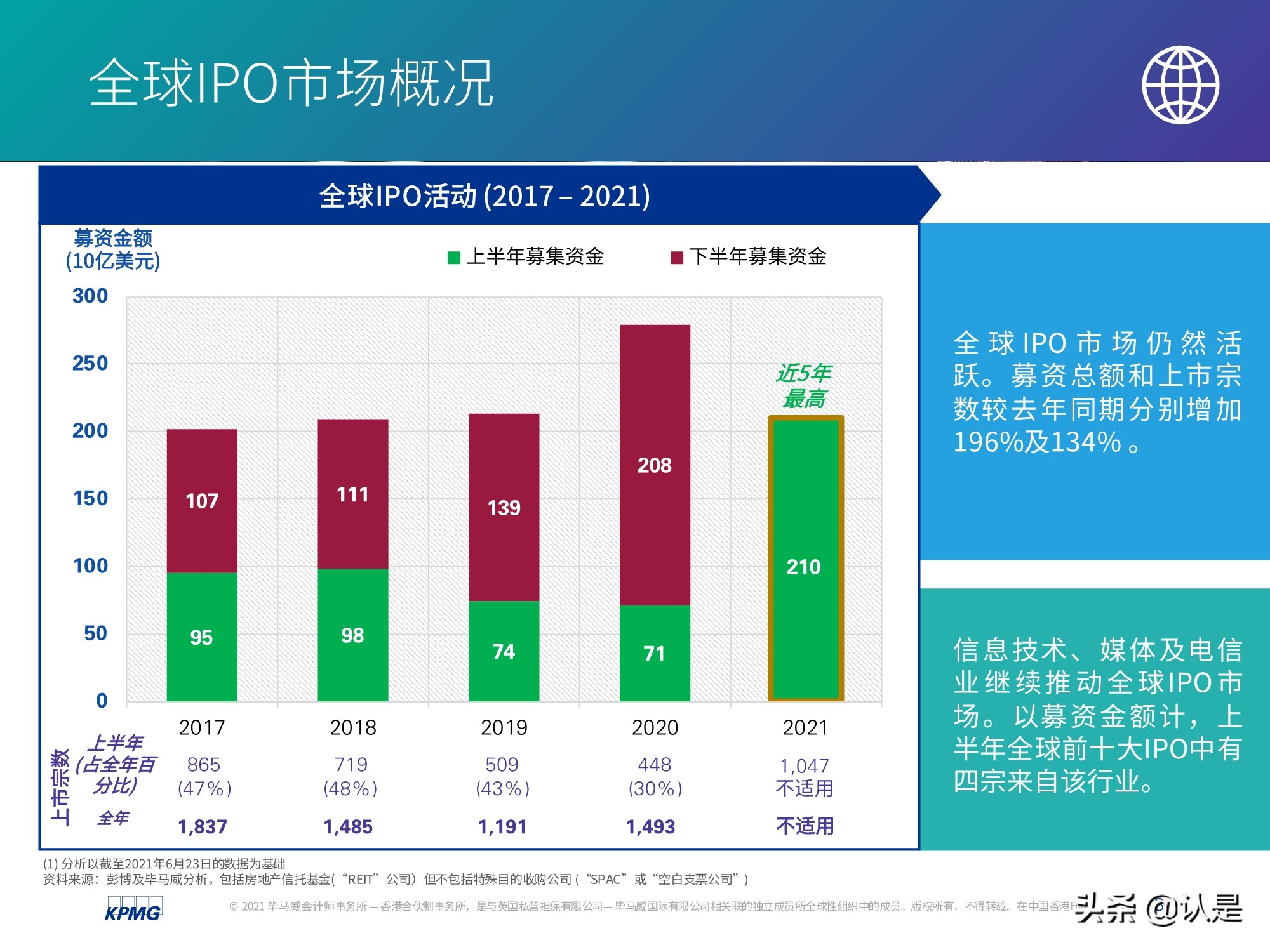

全球IPO市场概况

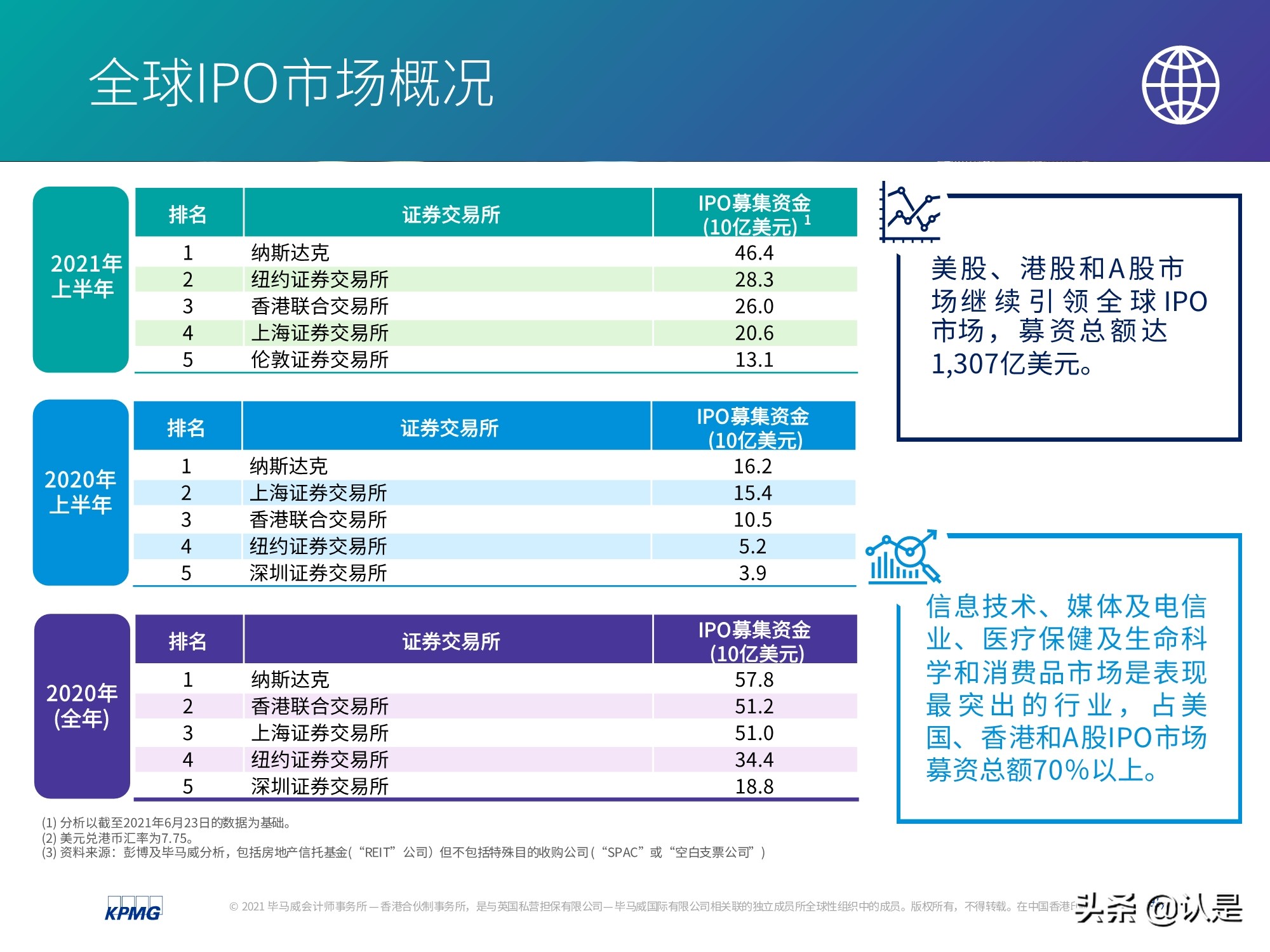

全球 IPO 市场仍然活跃。募资总额和上市宗数较去年同期分别增加 196%及134% 。信息技术、媒体及电信 业继续推动全球IPO市 场。以募资金额计,上半年全球前十大IPO中有四宗来自该行业。美股、港股和A股市 场继续引领全球 IPO 市场,募资总 额达 1,307亿美元。信息技术、媒体及电信 业、医疗保健及生命科学和消费品市场是表现 最突出的行业香港创业板上市条件, 占 美 国、香港和A股IPO市场 募资总额70%以上。

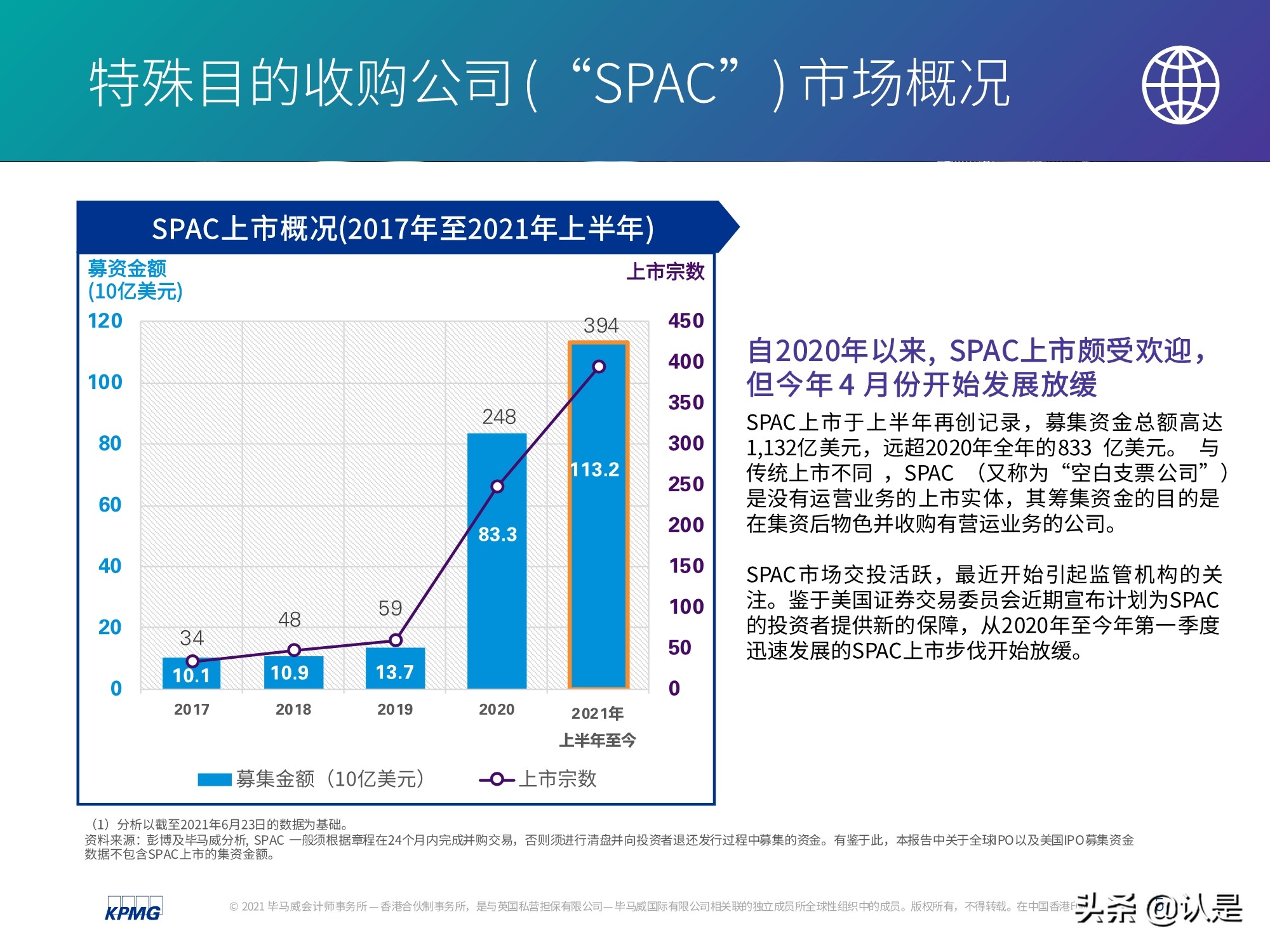

特殊目的收购公司(“SPAC”)市场概况

自2020年以来,SPAC上市颇受欢迎,但今年4月份开始发展放缓

SPAC上市于上半年再创记录,募集资金总额高达 1,132亿美元,远超2020年全年的833 亿美元。 与 传统上市不同 ,SPAC (又称为“空白支票公司”) 是没有运营业务的上市实体,其筹集资金的目的是 在集资后物色并收购有营运业务的公司。

SPAC市场交投活跃,最近开始引起监管机构的关 注。鉴于美国证券交易委员会近期宣布计划为SPAC 的投资者提供新的保障,从2020年至今年第一季度 迅速发展的SPAC上市步伐开始放缓。

2021年全球IPO市场概况

复苏步伐开始,投资者信心稳健

在全球发达经济体持续开展疫苗接种计划下,宏观 经济已从新冠肺炎疫情大流行中稳步复苏。随着不 确定因素消退,投资者信心依然稳健。受益于 美国、中国香港和欧洲市场募集资金增加,全球 IPO募资金额较去年同期增加196%。

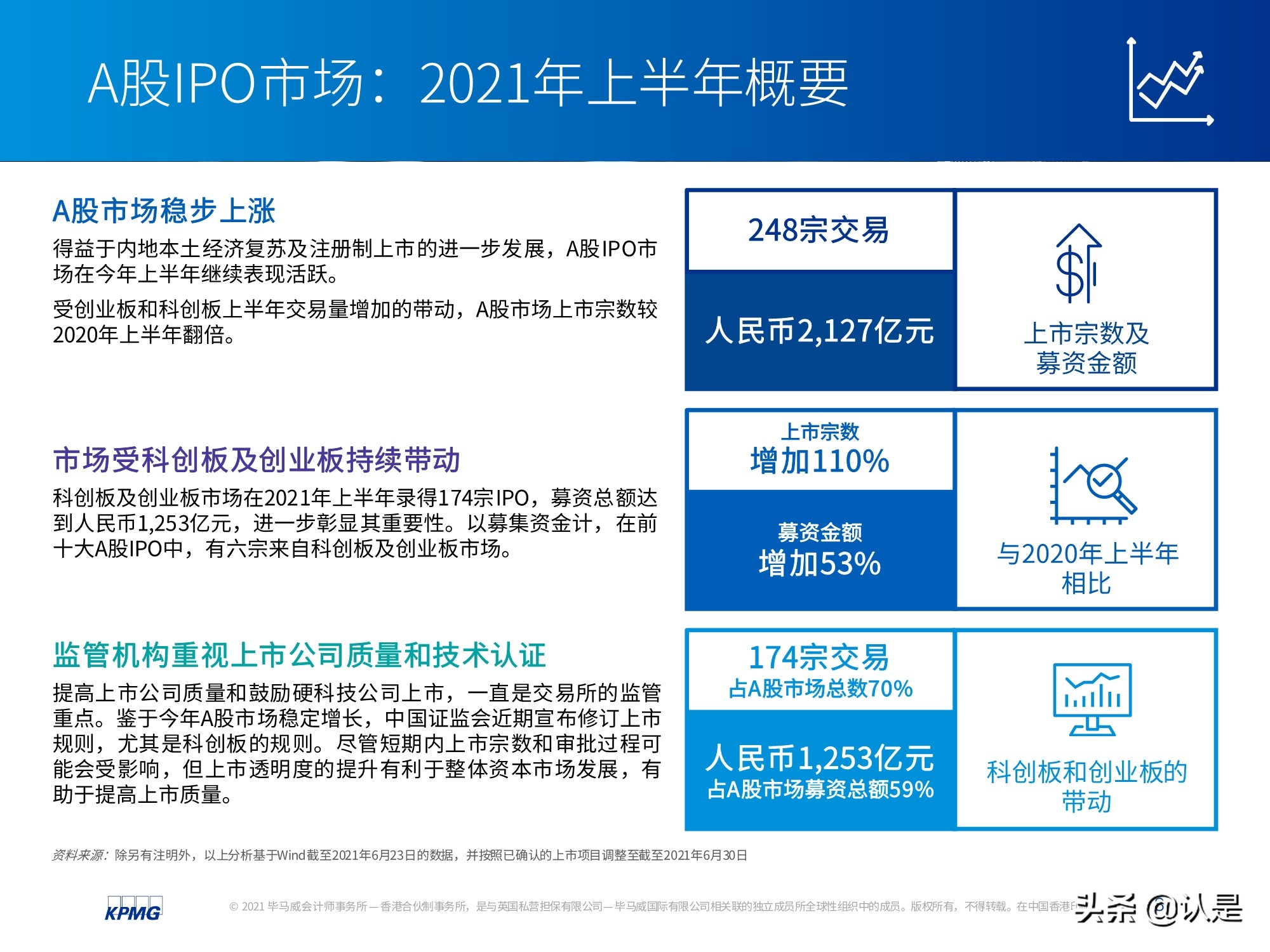

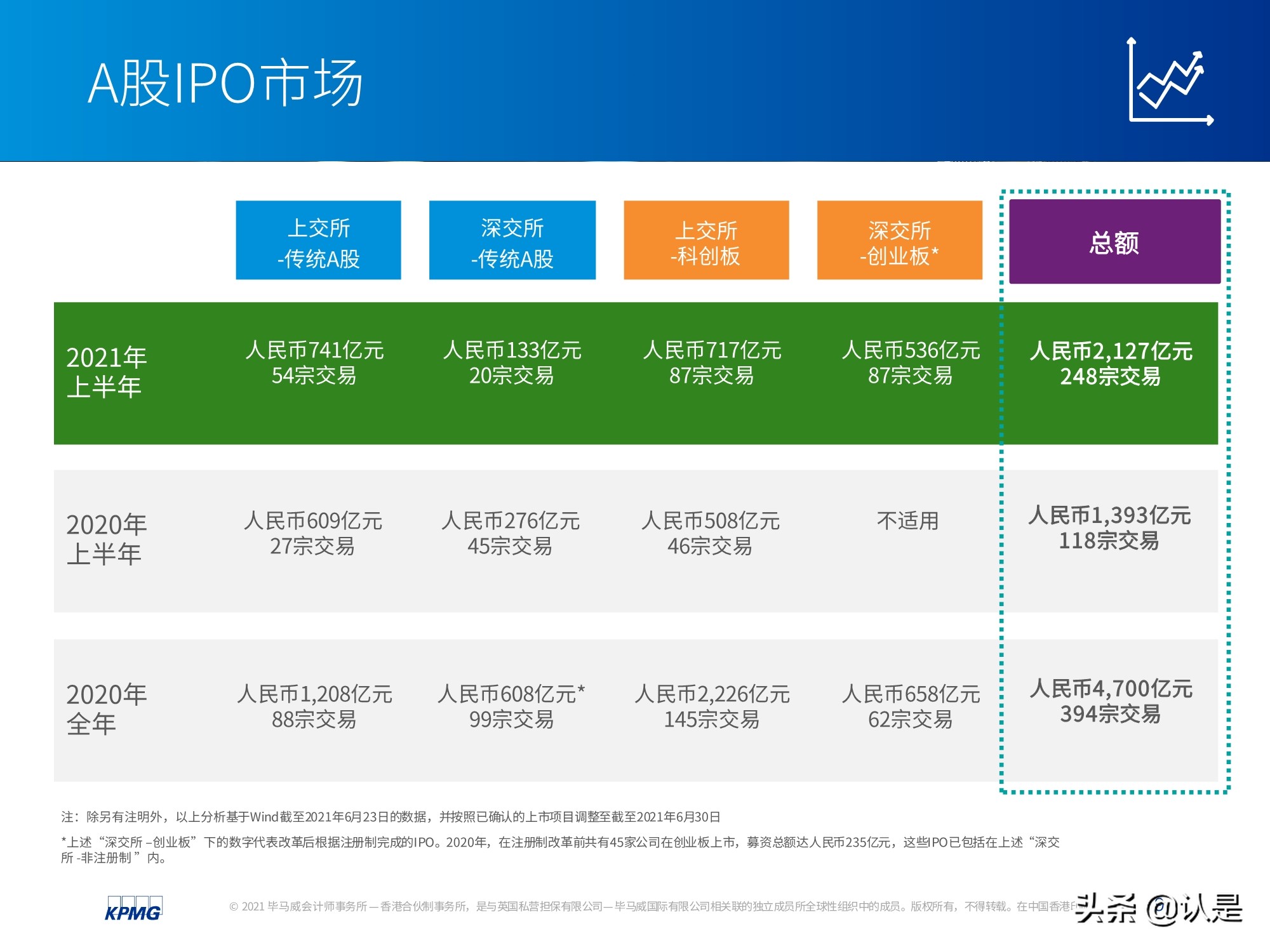

A股IPO市场

A股市场稳步上涨

得益于内地本土经济复苏及注册制上市的进一步发展,A股IPO市 场在今年上半年继续表现活跃。 受创业板和科创板上半年交易量增加的带动,A股市场上市宗数较 2020年上半年翻倍。

市场受科创板及创业板持续带动

科创板及创业板市场在2021年上半年录得174宗IPO,募资总额达 到人民币1,253亿元,进一步彰显其重要性。以募集资金计,在前 十大A股IPO中,有六宗来自科创板及创业板市场。

监管机构重视上市公司质量和技术认证

提高上市公司质量和鼓励硬科技公司上市,一直是交易所的监管 重点。鉴于今年A股市场稳定增长,中国证监会近期宣布修订上市 规则,尤其是科创板的规则。尽管短期内上市宗数和审批过程可 能会受影响,但上市透明度的提升有利于整体资本市场发展,有 助于提高上市质量。

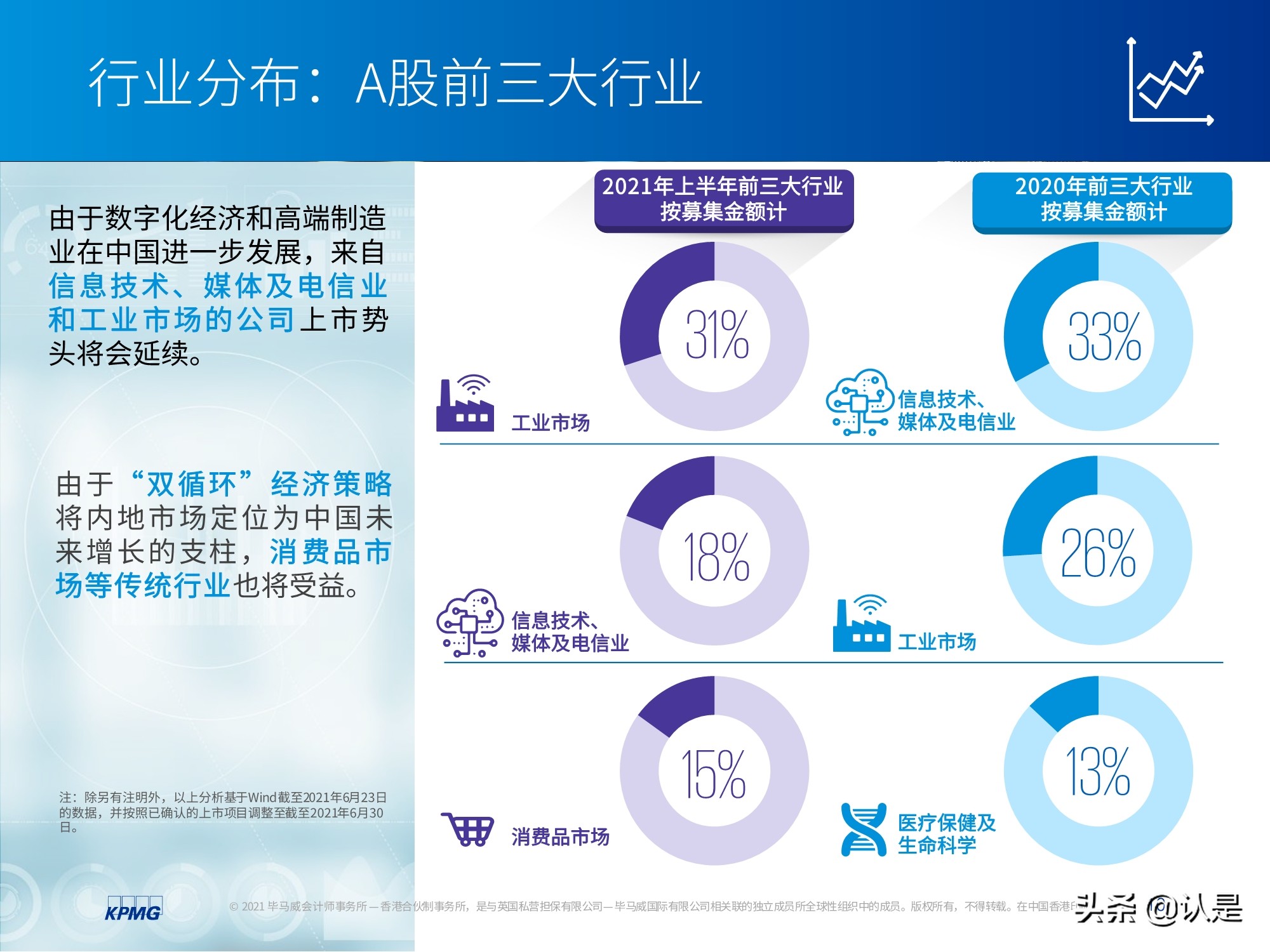

行业分布:A股前三大行业

由于数字化经济和高端制造 业在中国进一步发展,来自 信息技术、媒体及电信业 和工业市场的公司上市势 头将会延续。由于“双循环”经济策略 将内地市场定位为中国未 来增长的支柱,消费品市场等传统行业也将受益。

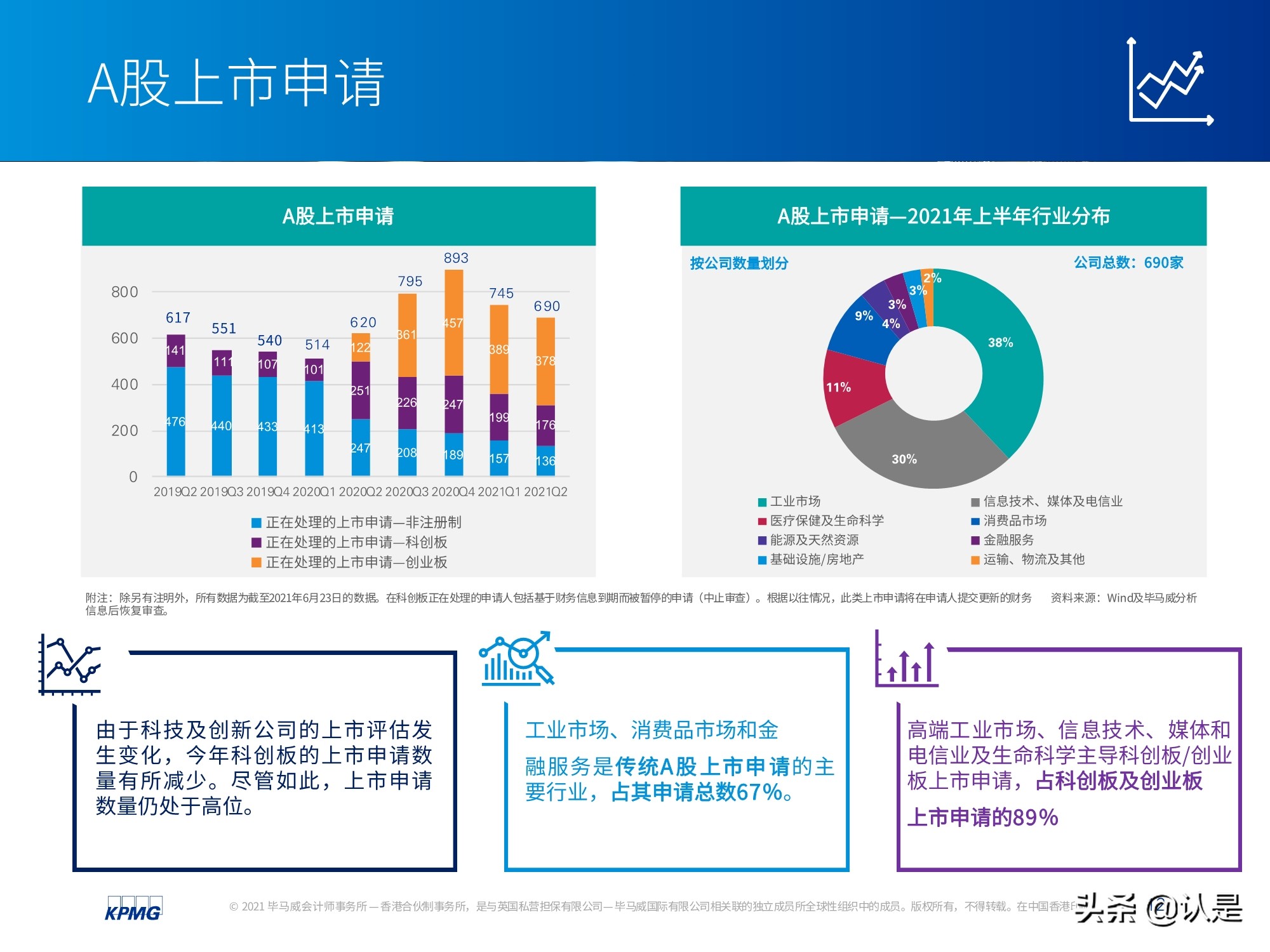

A股上市申请

由于科技及创新公司的上市评估发生变化,今年科创板的上市申请数 量有所减少。尽管如此,上市申请 数量仍处于高位。工业市场、消费品市场和金融服务是传统A股上市申请的主 要行业,占其申请总数67%。高端工业市场、信息技术、媒体和电信业及生命科学主导科创板/创业板上市申请,占科创板及创业板 上市申请的89%。

2021年展望:A股市场

多层次资本市场的稳健发展香港创业板上市条件,可以满足以增长为导向的创新型初创企业或是受到疫 情影响公司的广泛资金需求, 有助于中国经济稳步复苏。我们预计A股市场将会保持活跃,并跻身全球领先交易所之列。

上市申请仍然活跃,约有690间公司申请上 市,当中主要涉及科创板和创业板的上市申 请,反映其上市机制深得市场的信心及认可。信息技术、媒体及电信业和高端工业市 场占据68%以上的上市申请,预计仍将是A 股IPO市场的主要驱动力。

香港IPO市场

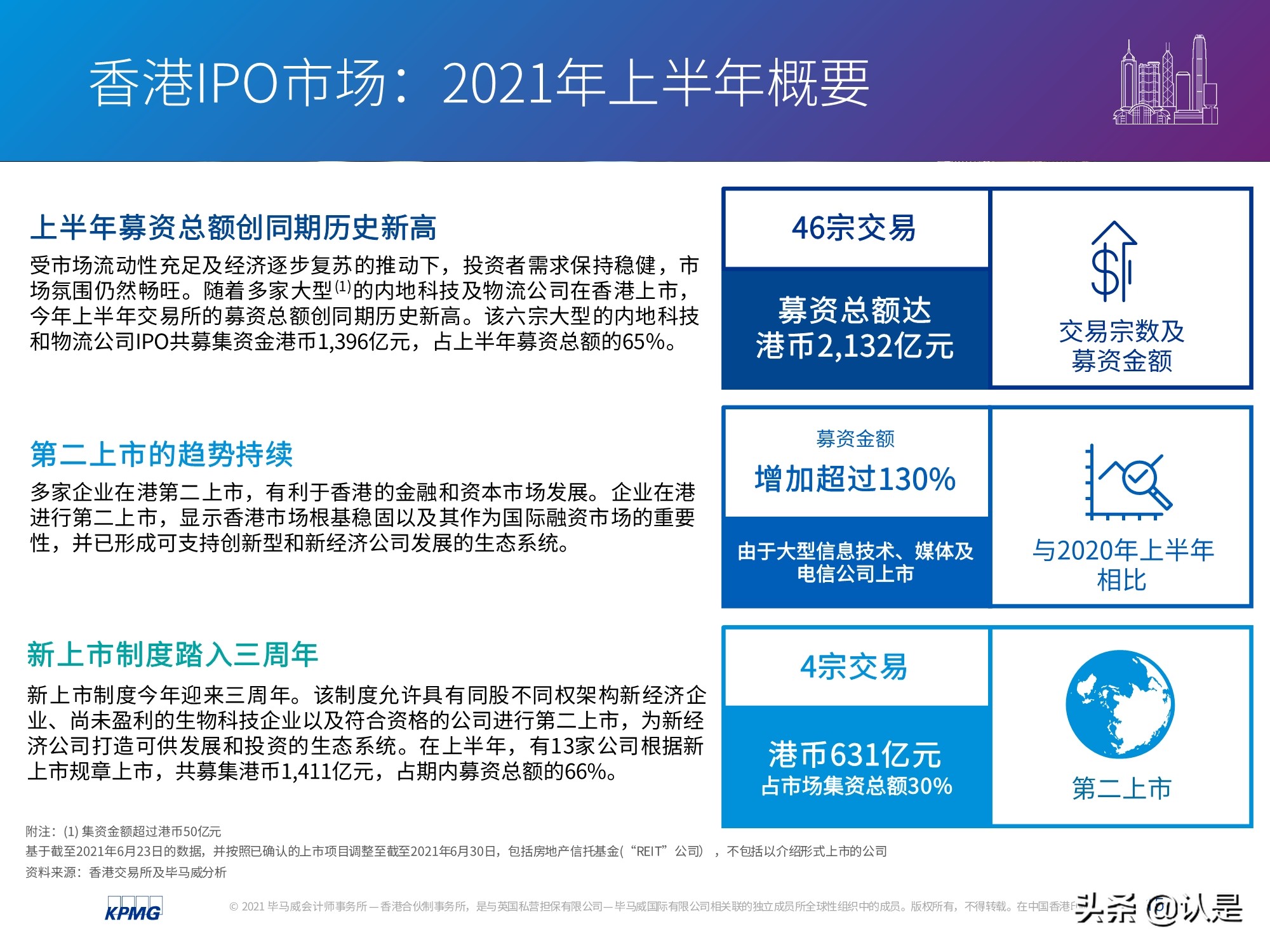

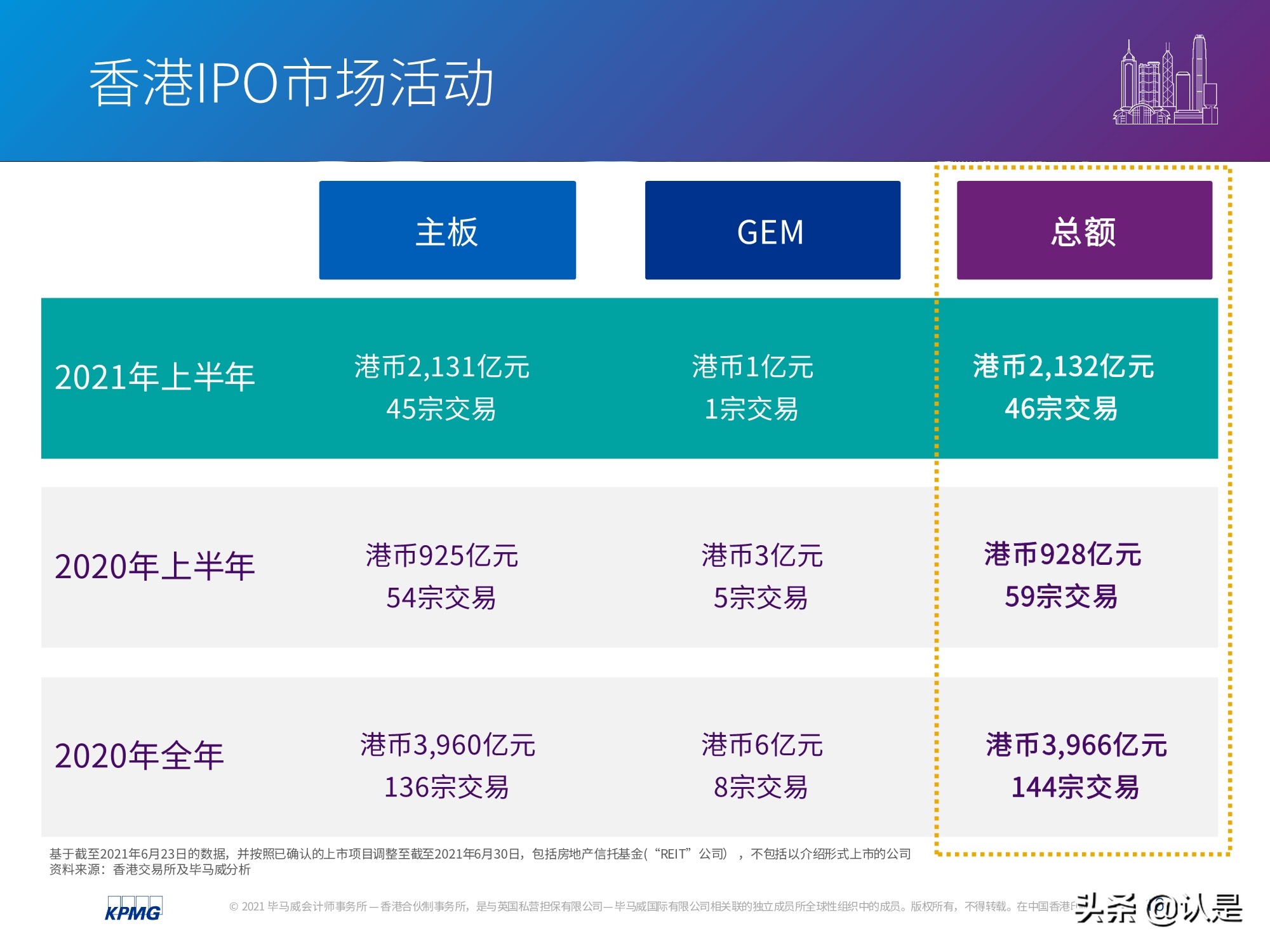

上半年募资总额创同期历史新高

受市场流动性充足及经济逐步复苏的推动下,投资者需求保持稳健,市场氛围仍然畅旺。随着多家大型的内地科技及物流公司在香港上市, 今年上半年交易所的募资总额创同期历史新高。该六宗大型的内地科技 和物流公司IPO共募集资金港币1,396亿元,占上半年募资总额的65%。

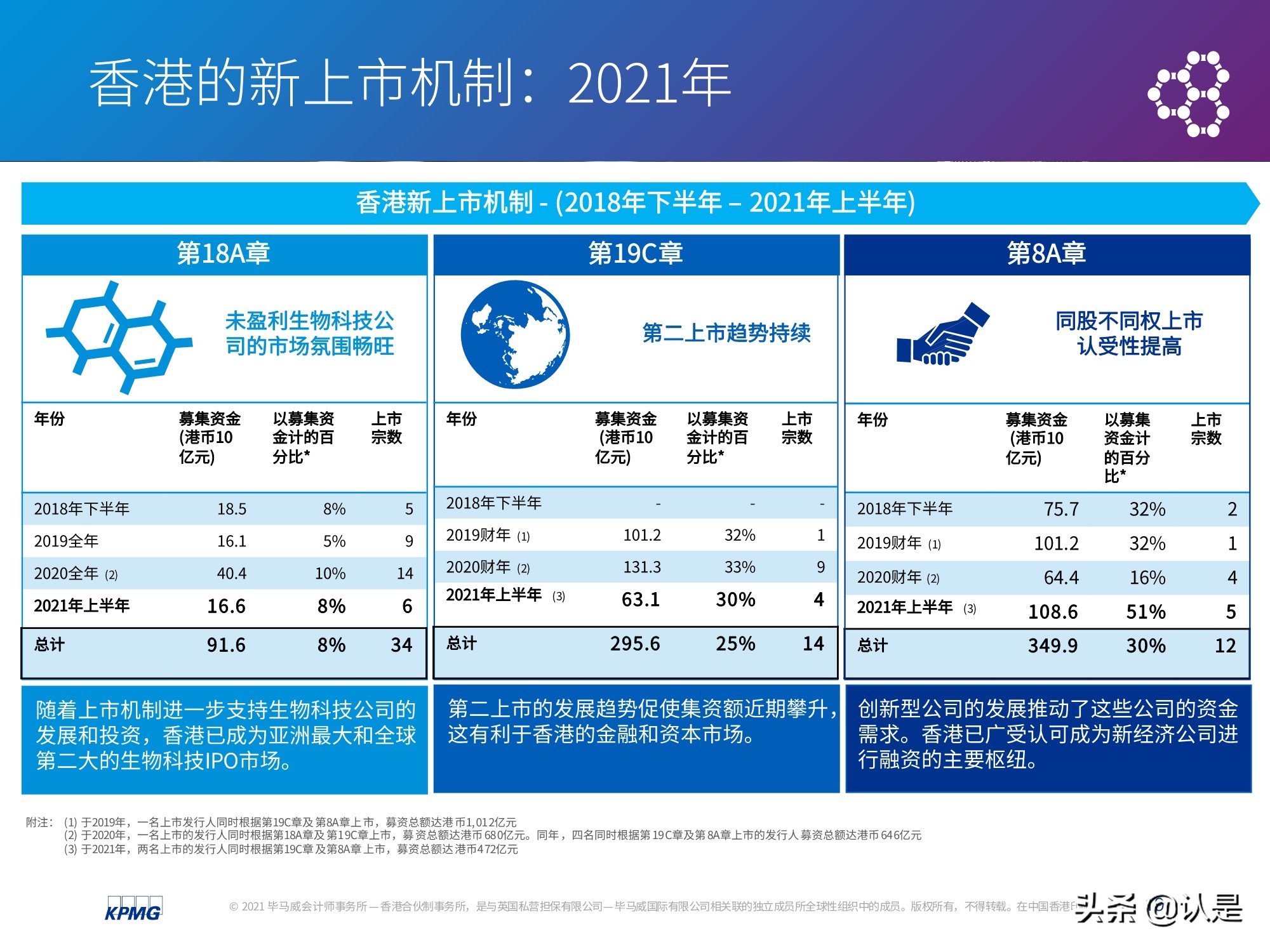

第二上市的趋势持续

多家企业在港第二上市,有利于香港的金融和资本市场发展。企业在港进行第二上市,显示香港市场根基稳固以及其作为国际融资市场的重要 性,并已形成可支持创新型和新经济公司发展的生态系统。

新上市制度踏入三周年

该制度允许具有同股不同权架构新经济企 业、尚未盈利的生物科技企业以及符合资格的公司进行第二上市,为新经济公司打造可供发展和投资的生态系统。在上半年,有13家公司根据新上市规章上市,共募集港币1,411亿元,占期内募资总额的66%。

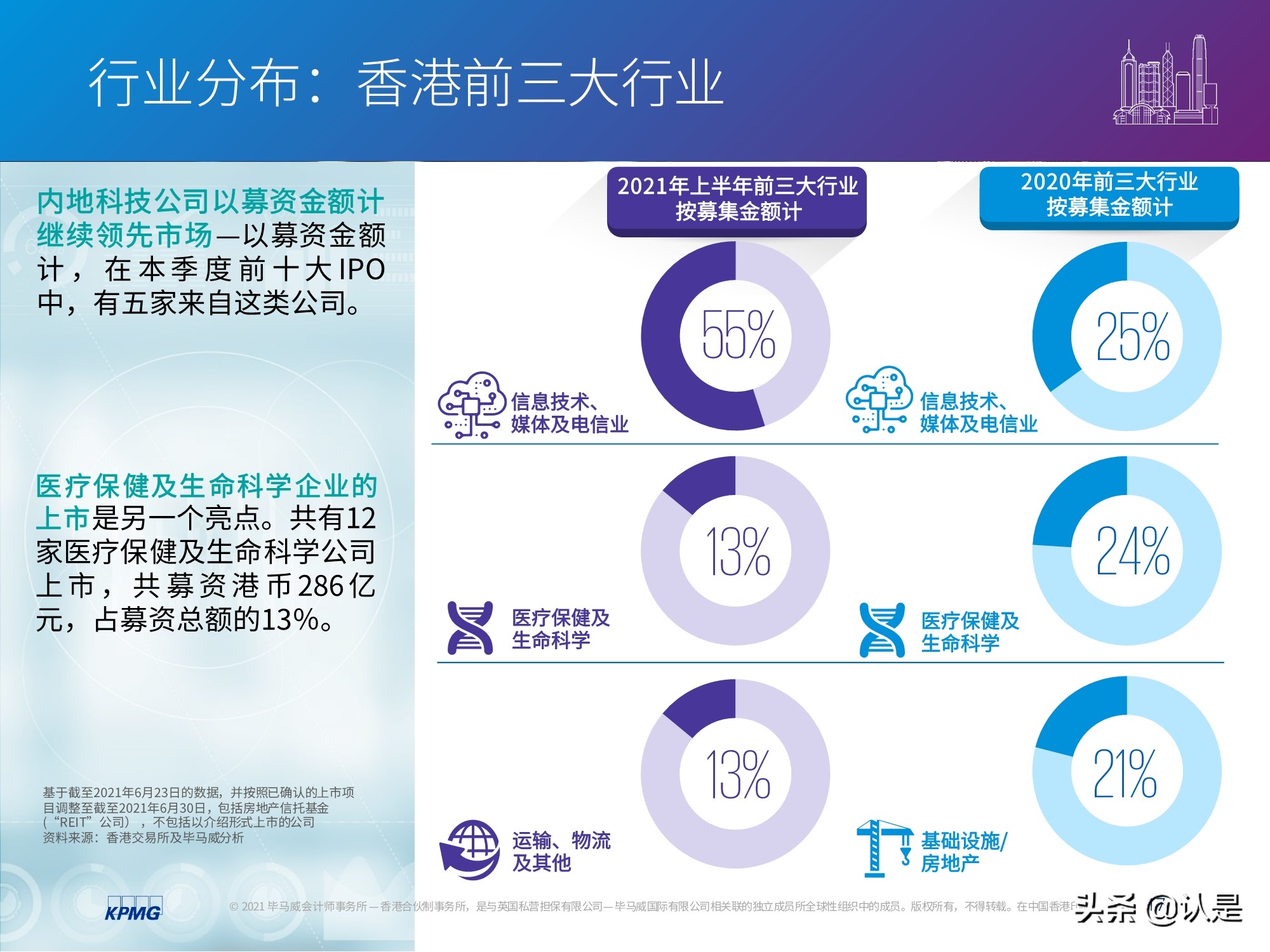

行业分布:香港前三大行业

内地科技公司以募资金额计 继续领先市场—以募资金额 计 , 在本季度前十大 IPO 中,有五家来自这类公司。医疗保健及生命科学企业的 上市是另一个亮点。共有12 家医疗保健及生命科学公司 上 市,共募资港币286亿 元,占募资总额的13%。

2021年展望:香港IPO市场

内地与海外资金双管齐下,将香港打造为流动性充 裕和多元发展的市场。受益于香港自由、开放和适 应力强的资本市场,香港交易所有望在 2021 年跻身 全球领先上市地之列。香港交易所很自然成为美国上市的内地公司第二上市地,特别是内地投资者对于这些公司品牌和业务 较为熟悉。鉴于先前有不少企业来港第二上市,预 计会有更多相关公司参考相关做法。随着主板上市盈利要求提高,今年下半年IPO申请步伐或会加速,但以集资金额计,香港IPO市场不 会受到显著影响。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088