题目问得挺宽泛的,要写一个系统的答案势必要长篇大论。并且在不同的场景和目的下,财务分析的思路和侧重点也必然有所不同。比如同样是对现金流进行分析,债权人重视的是对方未来现金流的稳定性、对到期债务和利息的覆盖能力;早期风险投资者关心的是资金用途和耗用速度;等待交割的收购方关心的是一个业务周期下需要保留的最低现金储备;等等。这里还是基于财务尽调和审计的出发点,举几个简单的例子。

首先还是强调过无数次的,任何有价值的财务分析都是基于理解公司业务模式的前提,在Wifs P:如何写出有深度的财务分析报告? 里已经讨论过了,不赘述。

在这个前提之下,以下列举的一些日常所用的财务分析方法,实际上大部分人都不会陌生。方法都很基础,主要聊聊方法背后思考问题的思路。

------------------------------------------

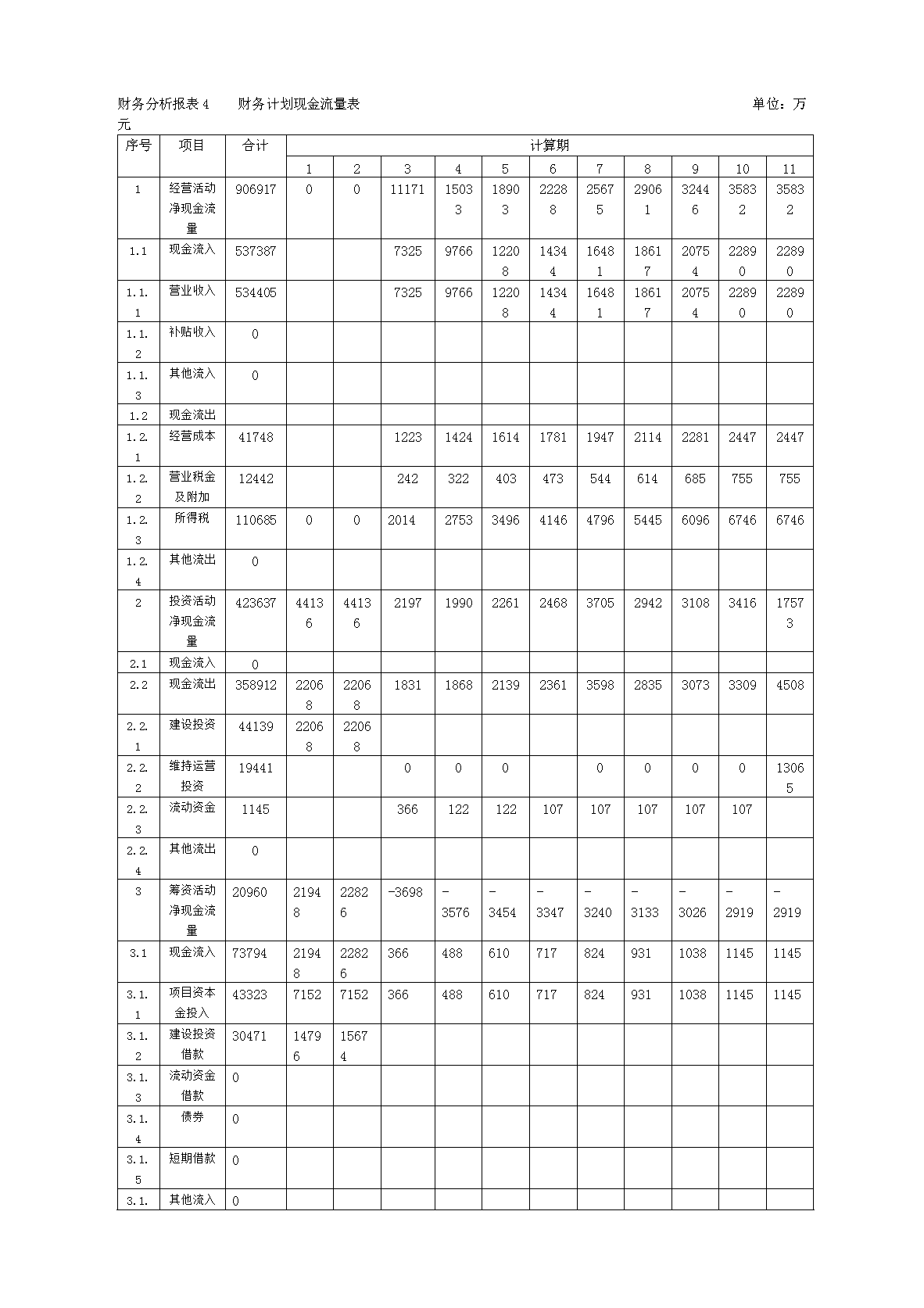

其一财务分析,通过同行业的横向比较,找到分析对象的薄弱环节,并推断其背后的原因和改进方式

在上面这个例子中,通过把分析对象的一些财务指标和同行业标杆的财务数据做横向对比财务分析,

1)可以比较直观地看到几个问题:

2)以上这些结论都是通过财务指标的简单对比就能得出,并没有什么难度。但是财务分析的工作如果到此为止,那就仅仅停留在了表层。分析的目的不单单是发现问题,这只是第一步的工作,发现了之后要解决问题,至少要为解决问题提供有益的指引和参考,这是财务分析在经营管理、投资决策中的价值。仍以这个案子为例,

3)再进一步,基于上述分析结论,计算相应的财务数据和模拟结果,作为管理决策的信息来源。比如:

此外,通过与同行业标杆的比较,除了能判断经营层面的问题,也能推断在财务处理、会计政策上的潜在问题。

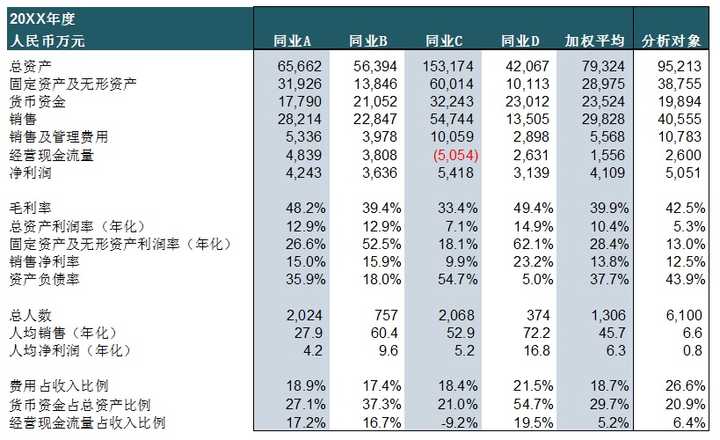

上面这个例子中,两家身处同一行业、业务模式和结构几乎完全一样的公司,净利率也大致相当,但毛利率却有极大的差别。看一下利润表的结构,就会注意到把分析对象的成本和营销费用加总后,其之和占收入的比重与对标对象是基本一致的,但两者分别的占比又截然不同,可以由此推断:分析对象对某些支出的分类和会计处理与同行业对手是不同的,某些支出在同行业归集为成本,在分析对象则归集为营业费用。

但这是否意味着分析对象的会计处理方法一定有问题呢?也未必,就算对比对象是上市公司数据,大家最好也不要迷信A股/港股上市公司财报的质量,就我所见过的案例中,误解、乱用、刻意歪曲会计准则的例子不在少数,有些被自己更正了,有些被监管查处了,有些现在还堂而皇之挂在年报里。因此对于何种处理方法是恰当的,还是要靠自己对会计准则的理解和对公司业务的理解。

------------------------------------------

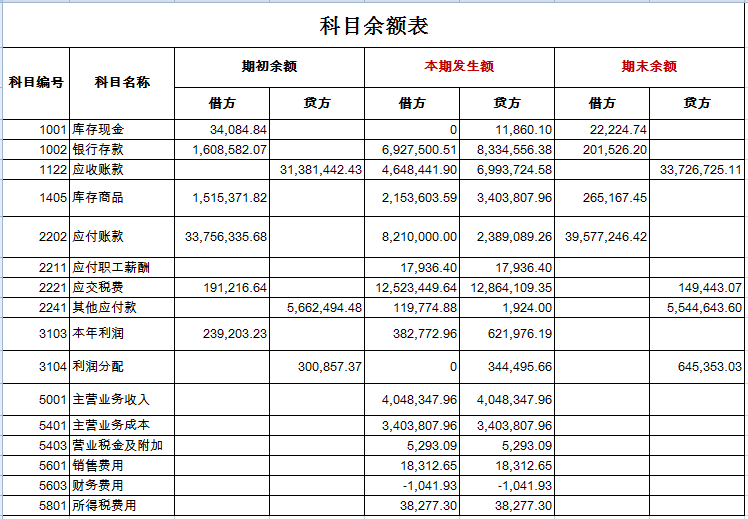

其二,三张表之间合理性的勾稽。这里所说并非简单的数字勾稽(比如资产负债表里固定资产折旧的变化,与现金流量表里间接法下的折旧是否匹配)。简单的数字勾稽是复核的工作,而不是分析的重点,如果数字都不平那应当把财务总监和签字会计师拉回去打屁股。这里所说的勾稽,是指不同的财务指标体现出来的业务趋势是否协调一致、还是存在令人不解的矛盾。

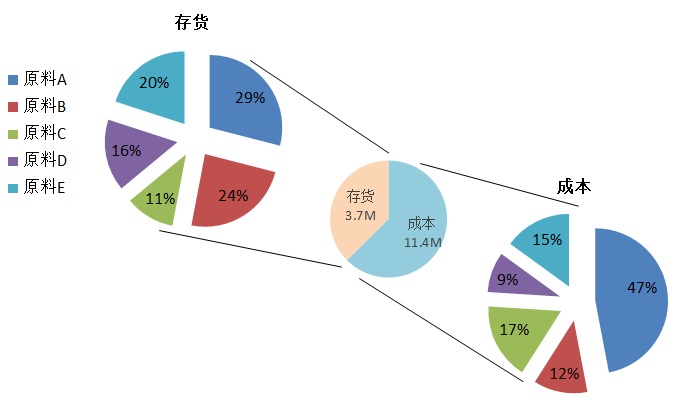

在上图的例子中,一家从事某类工程建造业务的公司,其施工中用到若干类主要的材料。分析存货(尚未完工的工程项目)和已完工结转的成本,发现其中主要原料的构成比例存在比较大的差异。如果工程项目的类型和工艺技术没有发生什么大的变化,那么这种巨大的差别是需要引起注意的。此时需要考虑几种可能:

------------------------------------------

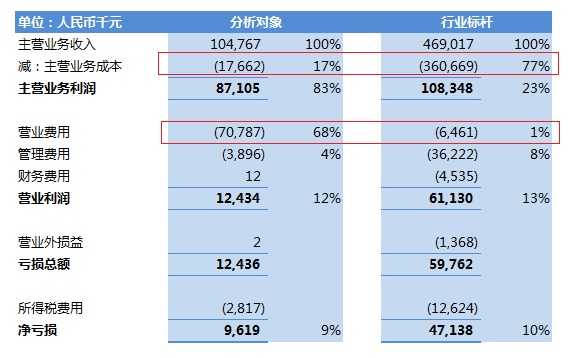

其三,趋势分析/波动分析

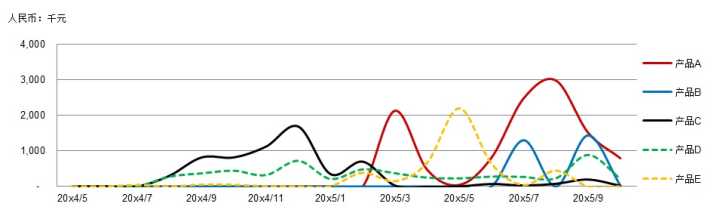

分析特定时间段内某些财务数据的变化趋势、或者不同期间的对照比较,是最常用的财务分析方法之一。上例是很常见的一个例子,分析不同时间段里业务收入的波动情况。通常情况下,分析这一点是为了判断业务的走势,以及是否存在季节性变化因素等。但除此之外,这种趋势分析有时还可以提供其他信息。上例是一家文化娱乐领域的企业,每一种产品都代表其开发制作的某一项文娱项目。我们用图表的形式列示各个项目在不同月度的收入变化情况,除了分析整体收入趋势外,还可以很直观地看到各个产品的生命周期,基本上就在6到9个月左右。判断这个产品周期后,很多建筑在此之上的会计估计(比如如何界定某些收款的受益期间,或者某些一次性预付成本的分摊期间等)就可以得到更有力的佐证。除了对历史经营情况的分析外,这样的判断还可以用于对未来业务预期、新项目开发决策、研发投入预算等提供决策信息。

上图是我在其他回答中也用过的另一个例子,对营运资本的变化趋势进行分析。可以看到这家公司从2014年开始,从日常经营中获得的自发性负债(应付账款)急剧下降,反而成为了需要向供应商预付款项的结算方式;另一方面应收款则一直居高不下,存货也未减少,使得大量的流动资金被经营活动占用,即使对外借债越来越多,也无法改变其资金存量持续下跌甚至接近告罄的窘迫局面。在这样的局面下,常见的几种原因包括了:

总之,无论何种原因被认为是引发上述财务表现的内在因素,都需要通过进一步的分析比对来验证其可信度。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088