出处:无界数字产业园

餐饮行业主要涉及增值税、企业所得税等税种。自2016年5月1日营改增以来,餐饮行业由缴纳营业税改为缴纳增值税。在此次税改中,对于餐饮行业提出了新要求,作为一个大中型餐饮企业,不仅需要对税收进行筹划,更要规避不合理经营的风险,这将是较长一段时间内不能忽视的重点。

01 /

餐饮行业现状

■ 粗放管理型餐饮企业

多数小型餐饮企业都采取个体经营的方式来注册登记。个体户具有财务核算成本低、税收负担轻等诸多优势,但如果企业继续发展,大量客户需要发票,必然会面临与税务机关打交道的局面。

■ 筹划管理型餐饮企业

一个有营运策略的餐饮企业,会按照企业发展的规划,筹备各个阶段的税收应对措施。由于将工作做到了前期,这些事项就可以平稳的过渡。

我司税务师通过调研全市申报表统计,我市大中型的餐饮住宿综合企业,增值税税负0.6%;仅含有餐饮服务的企业,增值税税负为2.4%-3.1%。目前大部分餐饮企业存在的涉税问题,不再是营改增之初对进项的匮乏,而是对风险的控制。

综上所述,餐饮行业的税务筹划重点,在于如何平稳的处理各项涉税事项,如何把握同行业增值税税负和合理的处理报表,这也是从业者普遍认可的做法。作为餐饮行业的财务人员,如何为企业筹划税收、节约核算成本、合理规避纳税义务,是本文的重点内容。大中型企业涉税问题复杂,因此更存在筹划的意义。

02 /

餐饮行业税务筹划思路

1、分税种筹划策略

(1)经营初期:

■ 注册登记

我们建议餐饮企业采用个体或个人独资企业的登记模式,其优点有如下几个方面:第一,注册手续简单。个体经营的注册登记和注销手续简单,对于各事项管理较为灵活。第二,账目核算成本低。对于个体工商户的账目要求,远低于企业的申报报税成本。第三,所得税政策宽松。个人所得税的各项政策较企业所得税政策灵活,有多种身份式的减免。

当然,个体形式进行登记也有一些缺点,如经营者负无限法律责任以及部分连锁加盟品牌特殊要求等等,我们也可以采取双层公司等模式进行处理解决,此处不进行展开。

■ 纳税申报

在初期使用小规模纳税人的身份,如果客户需要增值税专用发票,我们可以申请代开。与此同时,我们应当注意合理利用筹备期所得税政策,对企业的报表进行合理的规划。

(2)经营中后期:

■ 增值税

企业在发展中随着经营的规模扩大,即便通过前期的筹划尽可能将这个时期延后,但始终要面对健全账目等涉税事项,由于前期有了较好的铺垫,因此我们可以将涉税成本降至最低,并采取另外一些策略。

一般纳税人:

当我们选取一般纳税人申报纳税时,我们需要对增值税进项销项分别来策划。目前行业的普遍采取税负是控制在3%左右,无票收入与开票收入比例持平,当然,我们也需要根据企业的规模,分年度从一个较低的税负提升至3%。

①销项应当注意三个问题带来的涉税成本。第一,税控点菜机。目前在部分地市,已经开展了税控点菜机的试点,如何来规避被纳入税控,可以分地市来具体讨论。第二,第三方网站数据。税务部门可能会利用第三方数据,来核定我们的应纳税额,因此在与第三方平台签订合同的过程中,对于销量等数据应当保证“真实合理”。第三,现行政策免税。由于疫情期间餐饮服务发票免税,如果开具增值税专用发票,需要放弃享受免税政策,我们可以采取多重公司的模式,来充分享受免税优惠政策。

②进项的天然气、水电费为进项发票的主要大项目,其他的农产品原料我们可以从农产品经销企业来采购,从而便于获得采购发票,也可以参照下文案例,自己成立一个个体户来作为采购主体,再销售给一般纳税人公司,并提供增值税专用发票。

小规模纳税人:

作为小规模纳税人,需要注意的就是合理解释无票收入。或者将定额尽量调整到8万元以下,进而享受企业所得税小微企业税收优惠。

■ 所得税

对现金交易进行合理管理,适时调整微信支付宝的收款码,合理规划人员工资薪酬。涉及货币资金等财务指标,采用分期方式进行支付处理,合理申报利润、所得税。

合理利用个人所得税经营所得核定征收政策,尽量采取核定征收的方式来处理个人所得税,对于所得税有关的筹划内容,需要根据具体不同的情况详细展开。

2、分立企业主体

如果经营模式允许其分立,可以考虑分立企业,或将分公司改制为子公司等形式来保持小规模纳税人身份。例如,餐饮连锁品牌的单店可以为一个个体户,把餐饮店的品牌授权给个体户,个体户向餐饮连锁支付品牌授权费,个体户按照核定征收纳税。

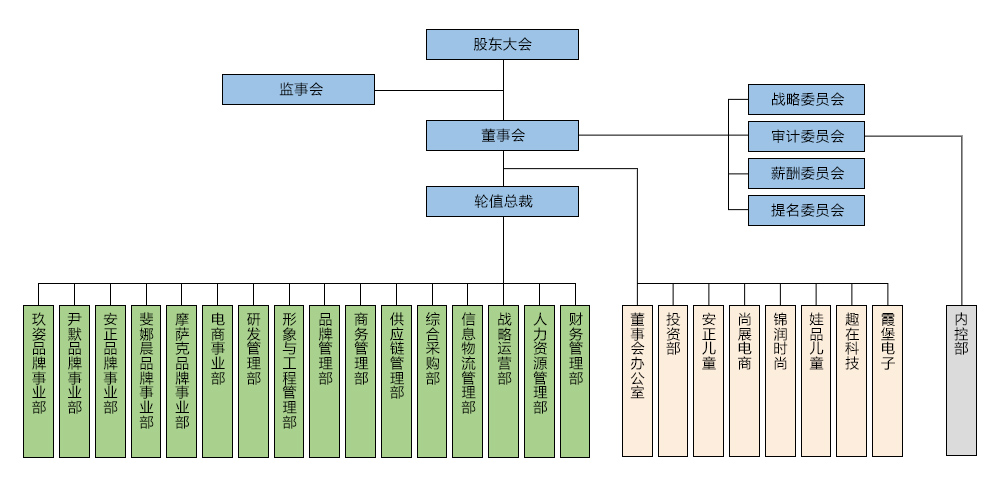

从供、产、销、内勤、财务所有环节密切配合,提高合规性,降低成本,提升平台的核心竞争力。企业法人网状布局,构建安全防护系统。设立多个企业法人,通常是基于规模扩张、占领市场、融资需求等考虑,但安全需求往往会被忽视。这里的安全一是资产的安全,二是税收的安全。

3、农产品收购发票解决进项少问题

我国增值税的计算方式是税额抵扣法,即利用纳税人的销项税额减去进项税额,而确定销项税额和进项税额的依据都是增值税发票,因此如果纳税人不能合法取得增值税发票,税负就会明显偏高。但是根据税法的规定,餐饮行业由于原材料采购多数为农产品,因此可以利用农产品收购发票来解决进项问题。《增值税暂行条例》第八条规定,购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价的9%或者10%的扣除率计算的进项税额。进项税额计算公式:进项税额=买价*扣除率。

企业可以将整个业务流程分为农产品收购和提供餐饮服务两个部分,向税务机关申请适用农产品收购发票,由饭店直接向农业生产者开具农产品收购发票。

4、劳务派遣方式

中大型餐饮企业还可以采用劳务派遣方式:成立劳务派遣公司,利用差额开票政策,解决薪酬支出等问题以及转移社保风险,利用个人代征平台解决用工个人所得税和社保等问题,业内称“代发”,这是很好解决问题的方式。劳务派遣可以将税负做的很低,而代发一般需要缴纳增值税6%。每月10万以下个税免税。

5、特殊税务政策

除了以上的常见方式,企业还可以利用退役士兵优惠政策、残障人士就业优惠政策等。

03 /

税务筹划案例

■ 案例1:X市的A品牌餐饮公司,全国范围招收加盟商。Y市的B某打算加盟A品牌公司。按照加盟合同,加盟店面注册登记类型不限。B预计每月收入20万元,取得采购发票金额约10万元,可注册公司和个体工商户。两种注册形式下所得税税款计算如下:

公司:增值税:20*3%=0.6万元。全年应纳税额7.2万元。

企业所得税:每月应纳税所得额=20万元-10万元=10万元。全年应纳税所得额120万元,由于小微企业优惠政策,经过计算我们应当缴纳100*5%+20*10%=7万元。

个体工商户:增值税同公司情况一样7.2万元。

全年经营收入240万元,无需找采购发票,采用核定征收方式,按照核定所得率5%(实际情况远低于5%),应纳税所得额240*5%=12万元。个人所得税=12*20%=2.4万元。

其他附加税费暂不计算。

综上所述,个体户每年可节省至少4.4万元。当然也需要根据企业的实际情况进行筹划,节税率会远高于案例。

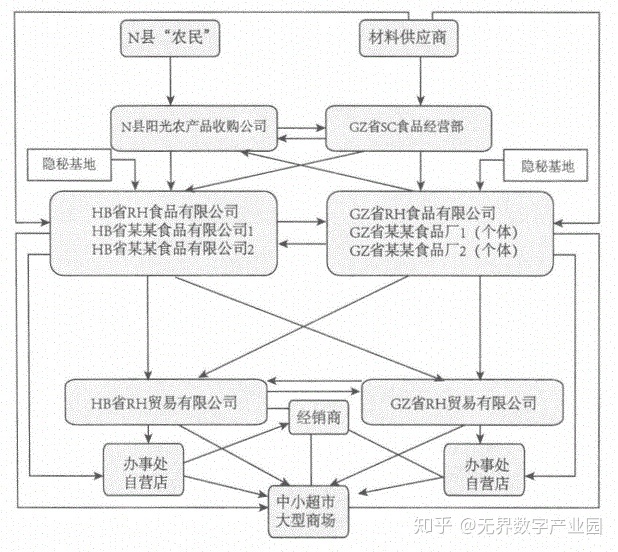

■ 案例2:现有GZ省RH食品有限公司、GZ省RH贸易有限公司、HB省RH食品有限公司、HB省NK食品有限公司、GZ省DH食品有限公司。

通常来说,生产基地资产、收入隐藏的难度要高得多,因为固定投资形成资产,清晰地摆在那里。因此生产基地就是重点保护对象,设置网状布局时,生产基地在网的中间。从与税务部门的情感关系来说,生产基地所在地关系融洽,而外地关系情感关系常常难以建立,为此就要尽量让外地税务部门不能直接与生产基地发生关系。

需要提醒的是,法人之间尽量不要参股,以自然人股东出现较好,在保证不引起纠纷的前提下,可以设“影子股东”。供应商和客户将中间层隔开,最中间的生产基地就安全了。整个网状结构是一个“大迷宫”,从而获取充分的应对和勾兑时间。

改变供应模式企业筹划税收,在生产基地前端形成防火墙。

节税的第一个环节,是隐藏采购量,继而产能和销售收入就有了隐藏的基础企业筹划税收,直接与供应商打交道,面临着发票索取难、采购数量账面难控等诸多问题。

操作办法:

第一步:N县注册一家公司收购农产品,转卖给GZ省RH食品有限公司和HB省RH食品有限公司。该公司形式为有限责任公司,假设名字为“N县阳光农产品收购有限公司”(简称阳光公司)。

在收购农产品过程中,要求所有供应商提供农民的身份证。阳光公司向税务局申请农产品收购发票(注册时将“农产品收购”列作经菅范围)。

第二步:在GZ省某批发市场注册一家经营部,收购食品生产资料后转卖给GZ省RH食品有限公司和HB省RH食品有限公司。该经营部为个体工商户,假设名字为“GZ省SC食品经菅部”(简称SC经营部)。

第三步:两家自己的供应商注册后,公司从3个渠道采购原材料:阳光公司、SC经菅部、现有供应商。其中SC经营部,也可能从现有供应商那里进货。

■ 税收意义说明

(1)进项发票不足,一直是困扰企业的难题,这个难题通过成立阳光公司来解决。

阳光公司收购的农产品,初加工后以接近于进价的价格出售给GZ省RH食品有限公司,并开具正式发票,解决GZ省RH食品有限公司的进项发票紧缺的难题。假如阳光公司收购100万元小麦(不含税),进项税13万元,通过初加工后,以101万元(不含税)卖给CZ省RH食品有限公司并开具17%的销项发票,那么,阳光公司的增值税=101×17%-10013%=4.17万元。

(2)成立个体工商户,协助GZ省RH食品有限公司隐藏采阳光公司因为要解决GZ省RH食品有限公司进项发票的难题,所有的采购和销售都是实打实的,不作隐藏。

SC经营部是个体工商户,销售给GZ省RH食品有限公司的材料,一般都不开发票。这样就既满足了GZ省RH食品有限公司的材料需求又协助GZ省RH食品有限公司隐藏了采购量。

比如,GZ省RH食品有限公司当月采购1000万元,外账只需要反映500万元,这500万元中的400万元从阳光公司购进,100万元从现有的供应商中购进(要求开具进项发票),另外500万元则从SC经营部“悄悄购进”。

无界数字针对不同行业的不同企业分别审视情况,做出有针对性的筹划方案,有效解决企业的问题,做到降低成本提升利润。如有疑问,可与无界数字后台客服联系咨询~

合理的税务筹划,通过改变商业模式就能起到很好的节税效果,所有的纳税筹划均以合理合规的方式,做到财税合规,税赋最优,帮助企业合理节税。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088