不同规模的企业有着各种的避税方式,税收筹划这一避税项目对于很多企业来说非常新鲜,但是效果却非常惊人。不少企业对其有很大的好感。那么小规模企业企业所得税税收筹划该怎么做?

小规模企业企业所得税税收筹划该怎么做?

新《企业所得税法》实施后,小规模纳税人税务筹划方法,企业所得税税收筹划的思路和方法发生了很大变化。以下税洼地小编为大家带来2019年小规模税务筹划方式,避税不是一个仅适合私人沟通的话题。现在,许多企业主正在沟通如何避免征税,并且成功的经验被“分组和模仿”。第十届全国人民代表大会刚刚关闭。代表们多次提到税收政策,税收监管和税率等问题。首先,想优化税收成本。起点不能错,但实际情况是,在大多数情况下,它不是正式的筹划,而是不规范的业务情况下,如何少交税问题,作为专业的企业老板,有这样不正确的想法是可以理解的。

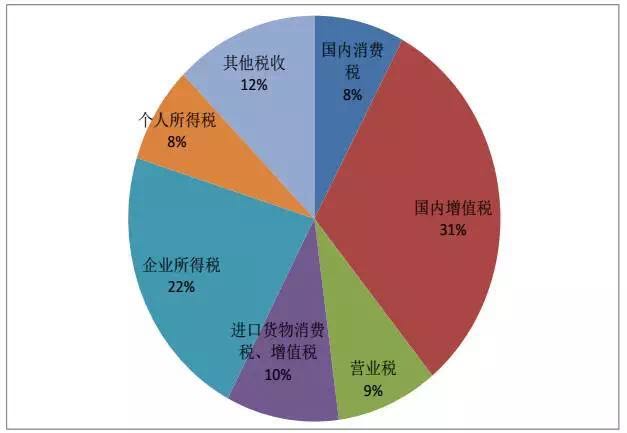

在税务筹划中要做的第一件事就是遵守法律。但是,由于种种原因,小规模企业更多的面临着不规范的税务环境和不规范的经营活动。因此,要对它们进行税务筹划,首先要解决的是合法合规问题。如果因为不合法产生筹划税务风险,那么作为企业主要税负之一的价值税损失将不值得,这对企业的生产经营起着至关重要的作用。企业通过税务筹划减少应纳增值税的方法很多,而小规模纳税人和纳税核算上的不同也是其中一种常用手段。

今年的减税降费政策大规模的降低了增值税的税率,很大程度降低了企业的税负。但是小规模纳税人的免税政策仍具有独特的吸引力。今年国家引进的小规模纳税人优惠政策,对于月销售额不超过10万或季度销售额不超过30万的纳税人企业所得税纳税筹划,免征增值税。此外,对于一般纳税人,如果累计增值税销售额连续12个月或连续4个季度(按季度征税)不超过500万元,您可以选择转移到小规模的纳税人。这项政策使小规模纳税人和一般纳税人的选择成为最常见的税务筹划方式。

对于小规模的纳税人来说,虽然免税优惠非常有意义,但是也会有在专票的开具上有着不便,他们将无法享受发票的扣除。计算应纳税所得额时,不得扣除发票较多的企业,也会影响企业的所得税。这导致企业在选择小规模纳税人时的税负并不一定低于选择一般纳税人的税负。因此企业所得税纳税筹划,通过会计比较税负也是至关重要的。

小规模纳税人税务筹划方法,税洼地机构提醒大家:依法纳税是每个纳税人的责任,必须实施;税务筹划和节税是每个纳税人的合法权利,不能放弃。

小规模纳税人税收优惠政策:

①法定税收优惠政策:对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。上述小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

②地方性税收优惠政策:在园区成立个人独资企业,只需缴纳个人经营所得税、附加税和增值税(截至2021.12.31为1%)个人所得税(生产经营所得),税率0.5%-2.1%左右,实行核定征收,根据五级累进制计算,综合下来税率在3.16%左右,并且个独无需缴纳企业所得税,但是开票额不能超过500万,属于小规模。

小规模企业企业所得税税收筹划我们就说这么多,希望对你有所帮助。多谢阅览!

注意:本文所述内容仅供参考,一切都以钇财税顾问所述为准。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088