核心摘要:

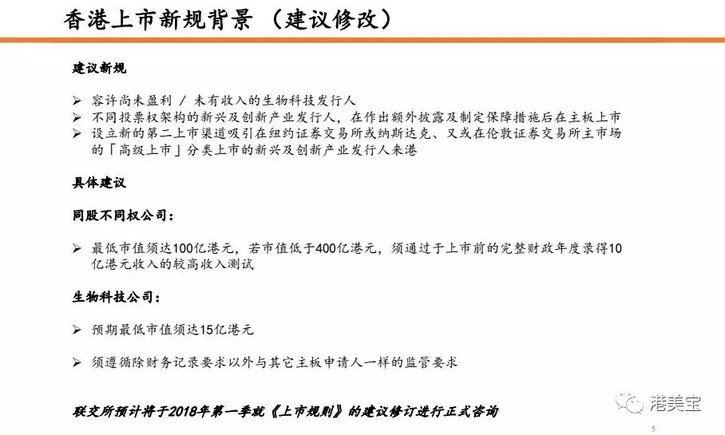

此前,曾有香港多家媒体报道,中国平安旗下互联网医疗公司平安好医生正在与投行花旗和摩根大通进行接洽,意欲在2018上半年赴港上市,计划募集资金约10亿美元。在香港主板,不但接受同股不同权企业上市,还允许尚未盈利或者没有收入的生物科技公司来香港上市。

实体识别:阿里巴巴 百度 蚂蚁金服 昆仑万维 中国人寿 小米科技 今日头条 京东 陆金所 光线传媒。

相关实体联想:阿里巴巴 百度 蚂蚁金服 京东 今日头条 小米科技 陆金所 光线传媒 昆仑万维 中国人寿。

背景:2017年12月15日,港交所宣布将在主板上市规则中新增两个章节:1、接受同股不同权企业上市;2、允许尚未盈利或者没有收入的生物科技公司来香港上市。在港交所总裁李小加看来,这是港交所24年来最大的改革,以后在港股IPO更容易了。

2018年伊始,香港成为内地科技巨头狂欢地,预测今年赴港ipo之十大独角兽。

小米科技--改变了中国手机行业的规则。

小米科技--小米的集资规模及名气,非常适合作为香港首间同股不同权的新股。

小米成立于2010年,在过去8年改变了中国手机行业的游戏规则。而最新的消息表明,小米正考虑最快2018年挂牌,估值目标最少500亿美元,有望成为年度全球「规模最大的科技企业IPO」。

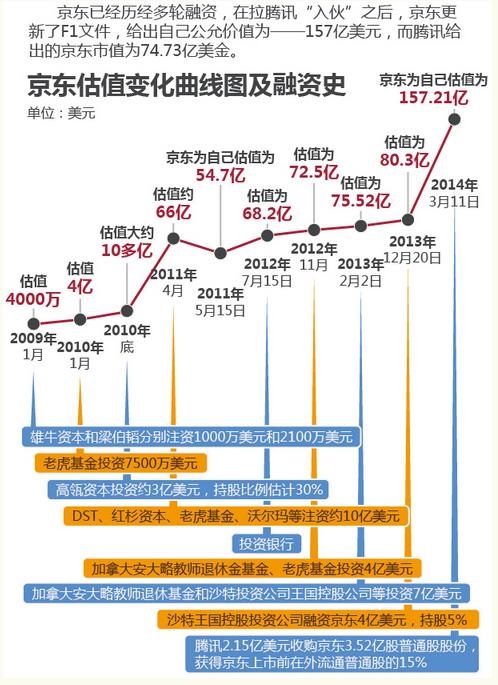

久逢甘露,回想2009年,创业板开闸香港上市,IPO井喷,如今,相似的历史机遇摆在了面前,对于这一天,背后的VC/PE期盼已久。自2010年到2014年,小米一共完成了6轮融资,投资方众多,包括晨兴创投、启明创投、IDG资本、淡马锡、DST、GIC、厚朴投资和云锋基金等数十家VC/PE机构。在最新的一轮融资中,小米站上了450亿美元的估值。

蚂蚁金服--目前全球估值值最高的未上市企业!

蚂蚁金服--四年前错失了阿里巴巴,不再轻易让蚂蚁金服从手中溜走。

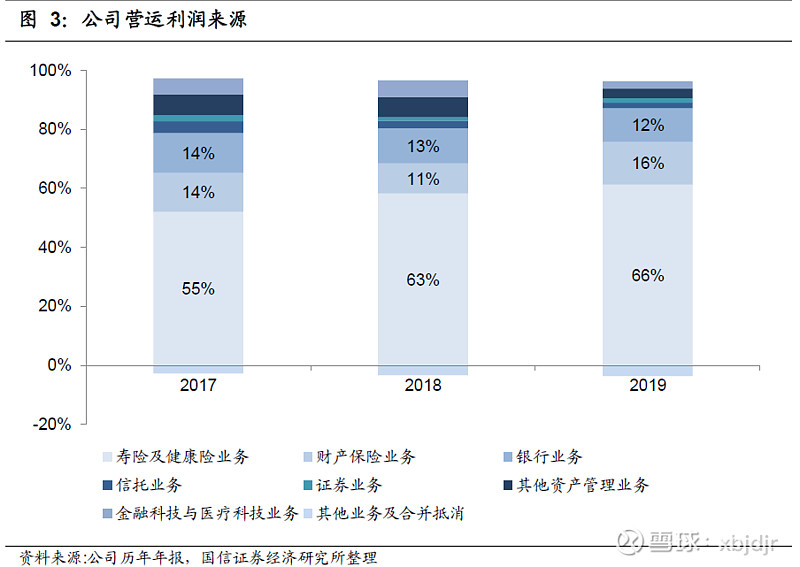

作为支付宝母公司,估值750亿美元的蚂蚁金服最终上市「归宿」备受瞩目。这家成立于2014年的巨头,迄今已完成了B轮融资,背后投资方不乏传统金融机构的身影,包括中投海外和建信信托(中国建设银行子公司)分别领衔的投资团,另外还有中国人寿、中邮集团、国开金融、春华资本等。而在更早的融资历史中,蚂蚁金服还有获得云峰基金、海尔集团、金浦产业投资等VC/PE的青睐。

这几年,蚂蚁金服与港交所曾传出多次「绯闻」。最近的一次是2017年11月1日蚂蚁金服在香港召开全球化发布会,马云再次发声,香港必须改革上市规则,才会考虑蚂蚁金服赴港上市。随后,香港上市公司商会隔空声援马云,呛声港证监「食古不化」。

陆金所--互金巨头,独树一帜。

公司于2011年在上海设立的中国最大的线上财富管理平台,成立7年来注册用户数已经超过3100万。无论是市场规模还是影响力,陆金所在众多中独角兽中皆属于独树一帜。

其背后投资方也颇为显赫。2015年3月,陆金所完成了A轮融资,投资方为BlackPine Private Equity Partners、中金公司、鼎晖投资;2016年1月,陆金所正式对外宣布完成12.16亿美元融资,投资方包括腾讯产业共赢基金、中银集团投资有限公司、国泰君安证券(香港)有限公司、民生商银国际控股有限公司等多家境内外机构投资者及企业机构。融资完成后,陆金所估值达到185亿美元。

据路透社旗下IFR消息报道,陆金所计划2018年上半年在香港IPO,融资规模30-50亿美元。

腾讯--2018年最受期待的IPO之一

腾讯音乐--与阅文集团双剑合璧,占领泛娱乐领域更多的份额和话语权。

目前腾讯占据中国音乐流媒体流量的70%以上,领先于阿里巴巴和网易,这得益于三大平台(QQ音乐、酷我、酷狗)独立发展。最新数据显示,腾讯音乐累计付费用户达1.2亿,同时为7亿月度活跃用户提供了超过1700万首歌曲,而国际最大竞争对手之一Spotify只有6000万付费用户,且目前 Spotify 还没有进入中国市场。换言之,腾讯音乐目前国内一家独大。

腾讯更青睐港股。2017 年 11 月 8 日,整合前盛大文学和腾讯文学而成的阅文集团在香港联合交易所主板挂牌上市后,市值直逼千亿。腾讯音乐预计融资至少10亿美元,同时整个品牌估值达到100亿美元。可以设想,腾讯音乐如果也在香港上市,也将为其带来泛娱乐领域更多的份额和话语权,同样值得万众期待。

猫眼电影--占据着市场第一把交椅。

2016年8月底,微影时代作价70亿将票务业务并入猫眼时,就有消息称合并后的「新猫眼」或将2018年赴港上市。

早在2016年一次内部会议上,光线传媒董事长王长田就公开表示,猫眼电影已经开始盈利,不排除未来独立上市的可能。2017年6月,光线还发布公告称,以1.3亿元向猫眼平价转让了其持有的捷通无限(天津网票网)68.55%的股权。当时就有业内人士分析,增加了网票网的资产,更加大了光线想让猫眼独立上市的可能性。

斗鱼--网络游戏直播平台

斗鱼--与日前港交所对「新经济股」的前景看好不谋而合。

第一家迈入D轮的网络游戏直播平台,在融资完成的同时,斗鱼表示公司已经完全进入盈利状态。值得一提的是,斗鱼这一轮融资由招银国际领投,南山资本通过元禾母基金跟投,多为国资和银行系背景。其中招银国际背后的招商银行,拥有灵活的融资方式和优质的客户资源,能够帮助斗鱼这样的科技创新企业快速成长。而国家级母基金的进入,说明斗鱼的高速成长已经吸引了国资对「新经济」战略投资的目光。

这与日前港交所对「新经济股」的前景看好不谋而合。业内人士判断,斗鱼直播本轮引入的资方,同时宣布盈利消息,正是为斗鱼上市铺路。相比国内A股IPO排队且审核更严格、直播行业中概股在美国不受欢迎的现状,或许宽松的港股是最好的选择。此前,2017 年 7 月,虎牙直播也宣称想要2018年在香港上市,目前来看,任重道远。

映客--「联姻」失败,下一步,香港见?

映客最初上线时,曾获多米音乐 500 万元天使投资;2015 年 11 月,获得赛富基金领投,金沙江创投、紫辉创投跟投的数千万元的 A 轮投资;2015 年 12 月,获得昆仑万维领投的 8000 万人民币 A+ 轮投资;2016 年 1 月,昆仑万维向映客追加投资 6800 万元,取得 18 %的股权。

2017年12月15日,宣亚国际发布公告宣布终止收购映客,这意味着映客「曲线上市」的计划正式告吹。接近内部的投资人士透露,映客选择与宣亚曲线上市,财务成本非常高,还不如独立上市。而在「联姻」宣告失败后,昆仑万维旗下昆仑游戏CEO陈芳曾发朋友圈:「下一步,香港见?」,且放眼同行,已经有直播平台在准备香港IPO了。

爱奇艺--李彦宏引以为豪的少数领域

爱奇艺--中国视频网站史上规模最大的一笔融资。

位居视频行业龙头的爱奇艺,是焦虑中的李彦宏引以为豪的少数领域。2017年2月,爱奇艺宣布已完成15.3亿美元的可转债认购,主要认购方为百度、高瓴资本、博裕资本、润良泰基金、IDG资本、光际资本、红杉资本等。值得一提的是,这是中国视频网站历史上规模最大的一笔融资。

本想私有化,再到国内借壳上市,却因为在估值问题上没谈拢——美国股东认为28亿美元的估值要远低于爱奇艺的实际价值而被撤回。总体而言,美国与香港是爱奇艺上市潜在的目的地。相比之下,爱奇艺在香港上市的可能性要更大。而如今,去香港IPO的吸引力正在变大。

快手--接触投行开始运作,直指香港IPO。

快手已启动了IPO前的最后一轮融资,估值高达150亿美元,比现在的估值妥妥涨了4倍。有知情人士透露,快手IPO的确已箭在弦上,「快手早就接触了投行开始运作,并且上市地直指香港。」

数据显示,自今年9月起至今,抖音已经超过快手成为iOS摄影与录像分榜下载量第一的APP。双十一期间,「火山小视频」更是悄然超车香港上市,一度和抖音占据了视频类APP榜单前二黄金位。今日头条不断加码;微博推出酷燃;就连快手「亲爸」腾讯都在复活微视、内部制作QIM。

外部围攻下,快手在除了直播之外尚未找到新的盈利模式,快手商业化面临和同行相似的困境,那就是尽管用户规模庞大,但变现手段仍然单一,这注定将削弱快手上市时的估值。不过,港股市场宽容度很高,盈不盈利没有硬性指标规定,并且有腾讯与百度两位最大「买家」加持,快手2018年仍有无限可能。

平安好医生--移动医疗初创企业。

平安好医生--刷新全球移动医疗初创企业单笔最大融资及A轮最高估值两项记录。

曾有香港多家媒体报道,中国平安旗下互联网医疗公司平安好医生正在与投行花旗和摩根大通进行接洽,欲在2018上半年赴港上市,计划募集资金约10亿美元。对此,中国平安回应称,公司暂无相关消息。

中国平安旗下陆金所和好医生分拆上市的时间进度表一直颇受业内关注。截至2017年9月30日,平安好医生累计为超过1.7亿用户提供服务,月活跃用户数峰值超2000万,日咨询量峰值46.2万。2016年5月,平安好医生完成5亿美元A轮融资,估值30亿美元。此次融资同时刷新了全球范围内移动医疗初创企业单笔最大融资及A轮最高估值两项记录。

另一家「独角兽」——微医集团先前也传出了赴港上市的消息。最早由汤森路透报道,称在2018年2月前,微医集团将在私有市场完成5亿美元的Pre-IPO融资,在最新一轮融资中,微医集团有望获得40亿美元的估值。恰逢港交所大改革,这对一众生物科技公司来说是重大利好。

抓住历史机遇,轻松造就财富!

此前,中国经济最耀眼的莫过于互联网崛起,由于制度的种种障碍,新型科技企业被迫赴美ipo,就在四年前,港股就曾经因为同股不同权的问题错过了阿里,错过了阿里,港股似乎错过了一个发展的新时代,港股慢慢成为估值最低的市场,慢慢失去生命力。过去10年在港上市的新经济行业公司仅占香港证券市场总市值的3%,而纳斯达克、纽交所以及伦交所这一比例分别为60%、47%和14%。从而造就了美股长达9年的牛市。

如今,香港痛定思痛,率先作了改革。此次港交所24年启动最大改革,不但接受同股不同权企业上市,还允许尚未盈利或者没有收入的生物科技公司来香港上市。另外,还计划设立创新板,旨在吸引一些初创、未有盈利的新经济公司赴港上市。这将会完全改变香港的生态,使得上市流程更加简便快捷,内地的创新公司无需再远走他乡上市了。2018年,万象更新,内地科技企业赴港IPO潮或将来袭!

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网

400-835-0088

400-835-0088