作为一家成立9年的公司,滴滴拥有1500万名司机,创造了一个奇迹。

当然,滴滴身上的争议性话题,也一直没有断过。从出行安全,到司机抽成,再到现在的数据安全,对滴滴来说,都是棘手的问题。

6月30日,滴滴赴美上市,投资方皆大欢喜,早期投资者更是赚得盆满钵满。第一大股东日本软银,持有滴滴21.5%的股份,成为这次盛宴的一大赢家。

而滴滴的两位高管,财富也水涨船高,程维的身家超过300亿元,柳青的身家超过70亿元。

然而,滴滴刚上市,坏消息也来了,股价跌幅超5%,市值蒸发超500亿。

6月30日低调上市的滴滴

却因为另一则新闻被顶上热搜

7月2日,网络安全审查办公室发布公告称,为了防范国家数据风险,维护国家安全,保障公共利益……对滴滴实施网络安全审查。

安全审查消息出来之后,7月3日,针对过度发酵的网络谣言,滴滴迅速出面否认,并表示要追究造谣者的法律责任。

一波未平,一波又起。7月4日晚间,一则消息再次将滴滴推上热搜,坐在了风口浪尖上。

有关部门通报,“滴滴出行”存在严重违法违规收集使用个人信息的问题,要求APP下架。

目前,滴滴出行的APP,在各大应用商店已经下架。当然,过去的用户,依然可以正常使用。滴滴司机,也可以正常接单。接下来,滴滴将进行全面整改。

事实上,滴滴这次上市非常低调,也引发了不少人的猜疑。通常,这等规模公司上市,都会成为舆论焦点,而这次滴滴是悄悄上市ipo上市9个流程,省去最重要的敲钟环节,公司内部也没有搞庆祝活动。

接下来我们就从IPO角度,一起来扒扒这次滴滴赴美上市的审计情况和IPO流程。

滴滴IPO流程回顾

2020年收入为1336.45亿元

根据IPO招股书数据显示,滴滴去年全球年活跃用户4.93亿,2021年Q1滴滴中国业务有1.56亿月活用户,日均交易量为2500万次。财务上2020年滴滴总收入为1336.45亿元,约合204.72亿美元,几乎是Uber(111.39)收入的两倍。

而企业赴美上市的过程中,中介机构包括承销商、律师、审计师、存托银行、印刷商等,其中前三者作用尤为重要。

我们主要看审计机构。这次滴滴赴美上市的审计机构为普华永道。

根据36氪消息:滴滴上市时针对保密工作做得极为严格。为其上市服务的普华永道审计团队1月进驻公司后,就算在春节期间,也几乎没有休息。

至于滴滴为什么选择普华永道担任审计机构?

在审计机构的选择上,最为重要的是工作团队在企业美国上市方面的经验。

因为无论是审计还是财务,对工作团队的技术要求都非常高,同时美国证监会在财务方面的要求极为严格,稍不注意,可能就会因为财务数据问题被问询。

除此之外,若出现招股书数据不实等问题,在美国证券法的规定中,适用于承销商“尽职调查”的抗辩理由并不能适用于审计师。

这对审计事务所自身内控要求也极为严格,审计方面的工作存在由于多次审阅出现拖延的可能,所以选择有成功经历、丰富经验的审计师,能够更快处理意外情况,保证公司上市的正常推进。

普华永道毫无疑问符合这几点。同时,滴滴和普华永道过去就有合作,这次邀请“老朋友”入场审计,合作自然更得心应手。

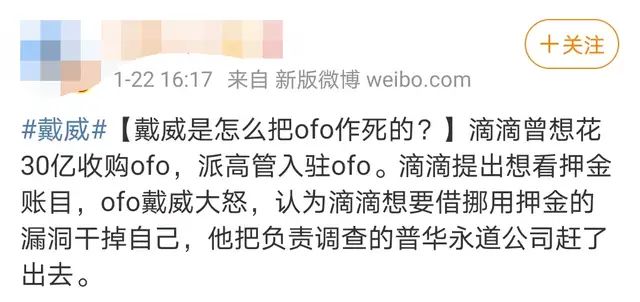

根据知情人士透露,滴滴曾想花30亿收购ofo。滴滴团队带着普华永道的人员要求查看ofo押金账目时,遭到了剧烈反对ipo上市9个流程,在滴滴看来,把高达数十亿元的押金情况搞清楚是收购的必要前提,这意味着弄清楚需要替ofo承担多少债务。

但ofo创始人戴威认为滴滴要抓住押金这个漏洞把他干掉,因此激烈地表示反对,甚至把负责调查的普华永道赶了出去。

赴美上市的12大流程

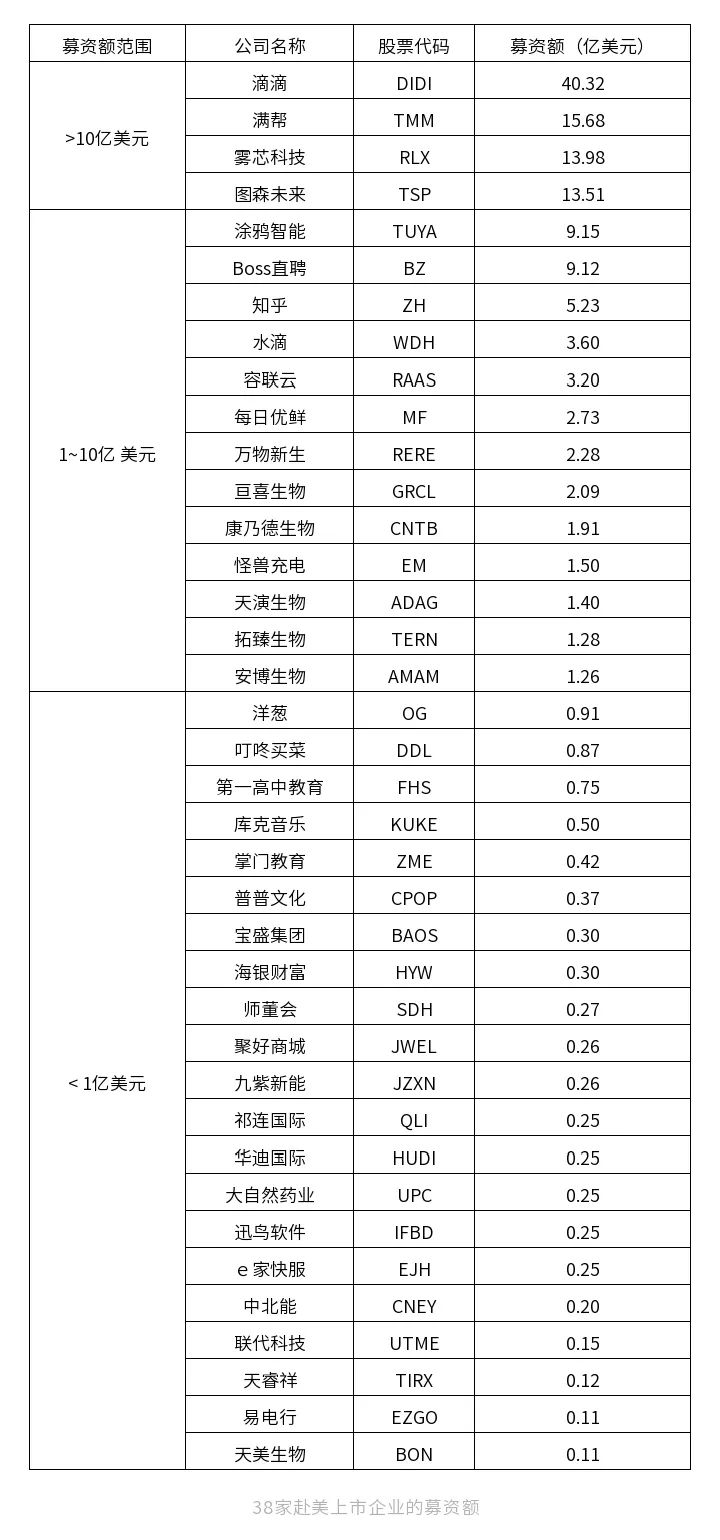

而关于美股IPO上市的具体流程,四姐也整理出来了,主要分为12步,如下图所示。

对于中国企业来说,赴美上市最大的吸引点是上市门槛比较低,当然这个门槛是财务的角度。

第二是上市过程中所采用的制度是注册制,而不是中国A股市场上的审批制。

注册制是指企业公开发行证券必须向美国证监会(SEC)注册,发行人应提供与证券发行有关的一切信息,并保证其真实性、完整性和准确性。

美股发行注册制的一个突出特点是监管机构不对发行人的盈利能力做出判断,而是确保其信息披露的完整性和准确性,因而上市材料审批速度非常快。一般正常的企业会在12个月内完成上市工作。

但是美国上市同样具有弊端,主要有几点。

第一,信息的不对称性。

因为很多中国企业的管理人员并不精通英文,对于美国资本市场的会计准则和美国证监会的报告制度并不是很了解,这一点也对很多中国企业的管理人和决策人造成一定的压力。

第二点是,美国的法律风险和诉讼风险比较高。

因为美国允许股东集体诉讼,而且大家也知道美国是律师最多的国家,大家比较喜欢打官司,所以遇到企业信息披露不完整、或因企业管理人员在操作上的失误导致投资人损失时,投资人是有权利和有渠道去状告企业和企业管理人员以及公司的独立董事的。

最后一点是美国上市的发行费用和维护成本比较高。

特别是对于中国企业,需要花额外的咨询费雇专业人士解读美国会计准则和上市规则等法规条文,而美国专业人士通常费用比较高,因此和中国A股上市相比,美国上市的发行成本和维护成本是相对较高的。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088