我们知道财务报表分析具有局限性,如分析时要选择恰当的比较基础,要注重财务报表信息的可靠性,还有关注上市公司财务报告的披露问题等。因此对财务报表进行分析时应慎重考虑其相关的局限性。

分析上市公司的财务报表,主要是分析资产负债表、利润表和现金流量表,这三张财务报表是上市公司运营管理和外部投资者最关注的报表。

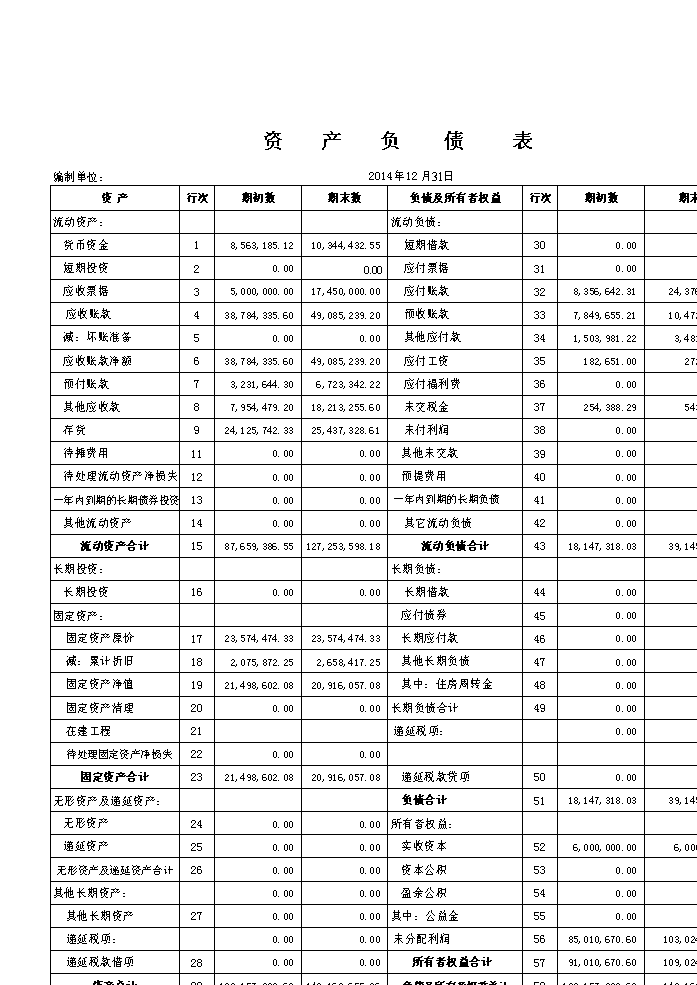

三张财务报表中的核心报表是资产负债表,通过资产负债表可以基本反映上市公司的财务状况和经营成果,以及现金的存续状态。三张财务报表存在着很大的相关性,资产负债表中的货币资金与现金流量表相关,资产负债表中的未分配利润与利润表相关。在分析财务报表时要注意三张财务报表之间的勾稽关系。

1、资产负债表是反映上市公司运营效率的报表。

资产负债表反映上市公司某一时点日的财务状况。

运营效率一般是指资产的效率或项目的效率。运营效率高的上市公司,在同样的时间,可以生产或销售更多的产品或服务,取得更多的收入和利润,则上市公司资产的投资回报率会更高,投资回收期更短,上市公司的规模就会做得越来越大。

上市公司运营效率高,则说明上市公司的生产周期、存货周期、销售周期和收款周期等比别人要短。

与资产运营效率相关的指标主要有:

(1)总资产周转率=销售收入/平均资产总额

总资产报酬率这一指标越高越好,总资产周转率越高,周转天数越低,说明公司利用其资产进行经营的效率越好,间接影响公司获利能力的提高;而总资产周转率越低,周转天数越高,说明公司利用其资产进行经营的效率越差,进而影响公司获利能力的降低。

(2)流动资产周转率=销售收入/平均流动资产总额

流动资产周转率也是衡量上市公司资产运营效率的指标,流动资产周转率越高,也会影响总资产周转率的提高。

(3)存货周转率=销售成本/平均存货余额

存货周转率指标同样是越快越好。存货周转率越高,说明上市公司存货占用资金较少,流动资产的流动性较强,存货变现或转化为应收账款的速度越快,存货的运营效率较高,短期偿债能力相对较强,存货管理水平相对较高;反之存货周转率越低,说明上市公司存货占用资金较多,流动资产的流动性较差,存货变现或转化为应收账款的速度越慢,存货的运营效率较低,短期偿债能力相对较弱,存货管理水平相对较低等。

(4)应收账款周转率=销售收入/平均应收账款余额

应收账款周转率也称为应收账款回收期或收现期。应收账款周转率指标也是越高越好,应收账款周转率越高,说明上市公司从获得收款的权利到收回货款变现的时间越短,资产流动性强且运营资金需求量低,上市公司存在坏账的风险越小;反之应收账款周转率越低,说明上市公司从获得收款的权利到收回货款变现的时间越长,资产流动性强且运营资金需求量大,上市公司存在坏账的风险越大。

(5)营业周期=存货周转天数+应收账款周转天数

营业周期是指上市公司取得存货到销售产成品并收回现金的这段时间,营业周期越长上市公司需要的运营资金越多,营业周期越短上市公司需要的运营资金越少。营业周期的长短取决于上市公司对存货和应收账款的管理效果和管理水平。

即营业周期300天的上市公司,与营业周期100天的上市公司,是完全不同的运营效率和运营结果。

2、利润表是反映上市公司运营效果的指标

利润表是反映上市公司一定时期经营结果的指标,即上市公司赚钱了吗?赚钱的结构是什么?利润表就是告诉报表使用者利润的来龙去脉。

而上市公司的运营结果是通过产品或服务反映出来的,即上市公司的产品或服务“好不好卖”“赚不赚钱”,如果产品或服务好卖,则说明上市公司的产品或服务满足了消费者的需求,产品或服务的销量高、客流量大,客情关系融洽;而如果产品或服务不好卖,则说明上市公司的产品或服务背离了消费者的需求,产品或服务的销量低、客流量小,产品滞销。

而赚钱是上市公司生产与发展的关键,是上市公司的立身之本,做到产品或服务好卖又赚钱等相关内容都可以通过利润表反映出来。

与运营效果相关的指标有:

(1)销售毛利率=毛利额/销售收入

上市公司的销售毛利为主营业务收入与主营业务成本之间的差额。毛利额说明上市公司主营业务的盈利情况,如果上市公司的毛利率较高财务报表分析,则销售净利率的盈利水平一般不会很差,当然还要看上市公司对管理费用、销售费用和财务费用等期间费用的控制情况,以及其他业务、投资收益和资产管理等;如果上市公司的毛利率较低,则销售净利率的盈利水平一般不会很好,且上市公司对管理费用、销售费用和财务费用等期间费用,以及其他业务、投资收益和资产管理经营和管理不当,那么上市公司可能会出现亏损的情况。

(2)销售净利率=净利润/销售收入

销售净利率是衡量上市公司在一定期间销售收入的获取能力和收益水平。该指标越高说明上市公司的产品或服务是好卖又赚钱,即可以给上市公司带来市场,又可以给上市公司带来利润;反之销售净利率指标较低,甚至为负值时,说明上市公司的产品或服务或是好卖不赚钱,卖的越多亏损的金额越大,或是不好卖不赚钱,上市公司的经营结果就会很差。

(3)资产净利率=净资产/资产平均余额

资产净利润率指标越高越好。资产净利率越高,说明上市公司每一元资产的获利水平越高,上市公司利用资产的获利能力越强;而资产净利润率越低,说明上市公司每一元资产的获利水平越低财务报表分析,上市公司利用资产的获利能力越差。

资产净利率的高低主要取决于销售净利率和资产周转率的变化。

(4)净资产收益率=净利润/净资产

净资产收益率反映股权权益的的收益水平,该指标越高说明股东资本获得净收益的能力越强,股东资本使用效率越好;如果净资产收益率越低说明股东资本获得净收益的能力越,股东资本使用效率越差。

上市公司负债指标的高低会对净资产收益率产生一定的影响,即增加负债会影响净资产收益率的提高,而减少负债会影响净资产收益率的下降。

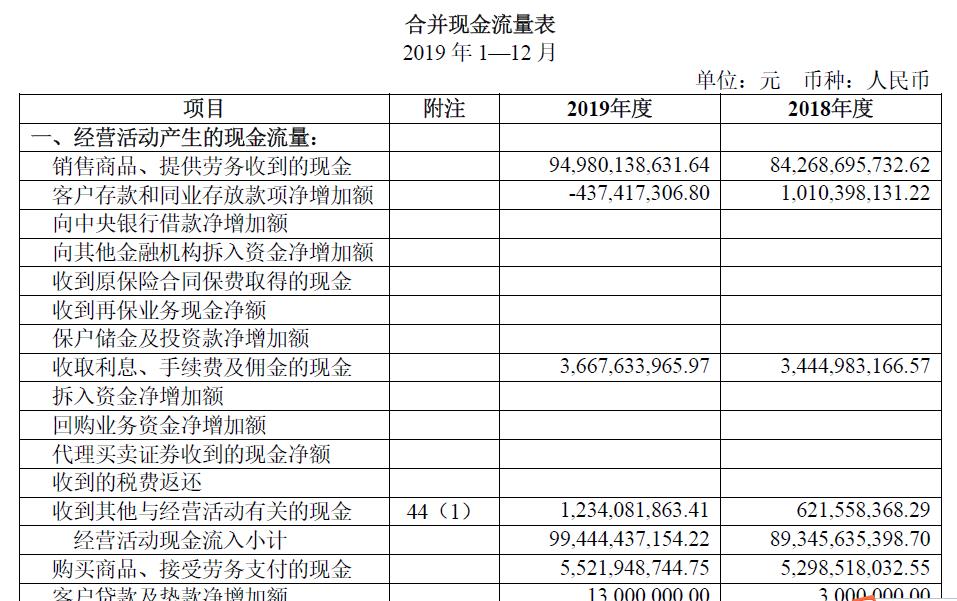

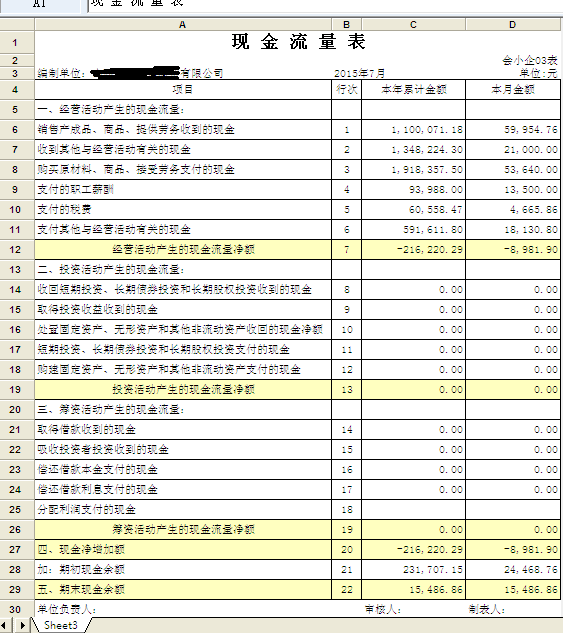

3、现金流量表反映的是上市公司的财力状况。

现金流量表反映上市公司一定期间经济活动的现金流入和现金流出情况,分为经营活动现金流量、投资活动现金流量和筹资活动现金流量。

其经营活动产生的现金净流量反映的是主营业务现金流量的健康状态,如果经营活动产生的现金净流量为正数,说明上市公司运营资金基本充足;而如果经营活动产生的现金净流量为负,则说明上市公司的运营资金相对紧张,且现金管理有一定问题。

融资活动产生的现金净流量反映的是上市公司对外的融资能力,以及对经营活动现金流不足的补充或内、外部投资资金需要对外的借款。

投资活动产生的现金净流量是上市公司过去对外投资的收回,以及当期或持续对外投资的投入资金。

把握上市公司的财力,不仅要看现金流量这张反映上市公司现金流状况的报表,也要结合资产负债表上的资产负债结构,即财务杠杆,是否充分利用了上市公司的资本结构,获得较高资本回报的能力。

高效运用资金的能力,即可为上市公司带来较好的财务状况和经营结果,也是上市公司财力健康的表现。

总之,分析上市公司财务报表,既要分析上市公司所在行业的市场和竞争状况等外部环境的变化,在充分考虑财务报表自身局限性的前提下,还要对上市公司的运营效率、运营效果和财力状况进行系统分析,同时分析上市公司的运营和管理情况。

我是智融聊管理,欢迎阅读和关注,参与话题的讨论。

2020年5月16日星期六

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088