企业上市过程中,经常会遇到种种问题,希望可以有一个权威的解答。

今天的文章,就带来上交所关于企业上市的十问:上市大致需要多长时间?.......所有的这些疑问,都能在今天的文章中找到答案!

——卓睿科创板焦点

1.上市大致需要多长时间?

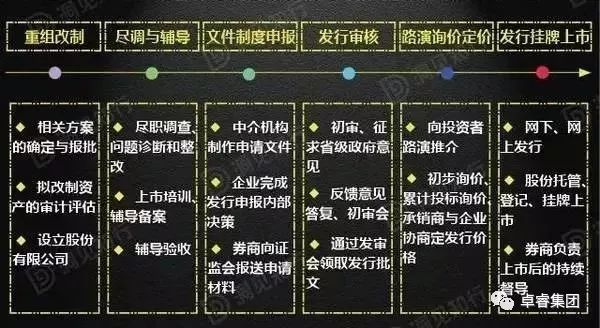

卓睿集团创投专家认为,一般情况下,企业自筹划改制到完成发行上市总体上需要3年左右,主要包含重组改制、尽职调查与辅导、申请文件的制作与申报、发行审核、路演询价与定价及发行与挂牌上市等阶段。

具体上市流程图如下:

如果企业各方面基础较好,需要整改的工作较少,则发行上市所需时间可相应缩短。

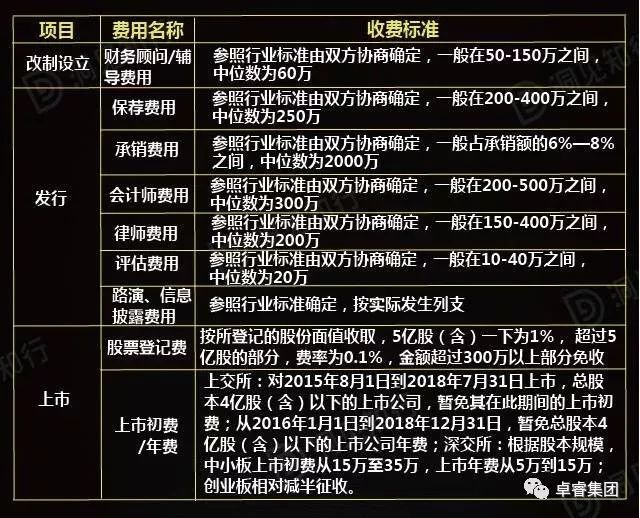

2.上市大致需要承担哪些费用?

从目前实际发生的发行上市费用情况看,我国境内发行上市的总成本一般为融资金额的6-8%,境外为8-15%。

境内上市具体收费标准如下表(仅供参考):

以上费用项目中,占主体部分的保荐费用、承销费用、会计师费用、律师费用和评估费用可在股票发行溢价中扣除。另外,如果地方政府为鼓励和支持企业改制上市提供相关资助的,企业上市所需费用也会相应减少。

3.上市过程中可能涉及哪些机构?

企业改制上市是一项系统工程,需要企业与相关机构共同努力,主要涉及的机构如下:

1中介机构

主要包括保荐机构(有保荐业务资格的证券公司)、会计师事务所及律师事务所。

保荐机构:是最重要的中介机构,是企业改制上市过程中的总设计师、各中介机构的总协调人、文件制作的总编撰。保荐机构应当严格履行法定职责,遵守业务规则和行业规范公司上市流程六大阶段,对发行人的申请文件和信息披露资料进行审慎核查,督导发行人规范运行,对其他中介机构出具的专业意见进行核查,对发行人是否具备持续盈利能力、是否符合法定发行条件做出专业判断公司上市流程六大阶段,并确保发行人的申请文件和招股说明书等信息披露资料真实、准确、完整、及时。

具备证券从业资格的会计师事务所:协助企业完善财务管理、会计核算和内控制度,就改制上市过程中的财务、税务问题提供专业意见,协助申报材料制作,出具审计报告和验资报告等。

律师事务所:负责解决改制上市过程中的有关法律问题,协助企业准备报批所需的各项法律文件,出具法律意见书和律师工作报告等。

会计师事务所、律师事务所等证券服务机构及人员,必须严格履行法定职责,遵照本行业的业务标准和执业规范,对发行人的相关业务资料进行核查验证,确保所出具的相关专业文件真实、准确、完整、及时。

2证券监管机构

主要包括中国证监会、各地证监局。

中国证监会:主要负责拟订在境内发行股票并上市的规则、实施细则,审核在境内首次公开发行股票的申请文件并监管其发行市活动。

各地证监局:是中国证监会的派出机构,主要承担对企业改制上市辅导验收、依法查处辖区内监管范围的违法违规案件、办理证券期货信访事项、联合有关部门依法打击辖区非法证券期货活动等职责。

3地方政府

主要包括地方政府、行政职能部门及当地金融办。

在上市过程中,企业需地方政府及相关部门协调解决的问题主要有:

股权形成的合法性认定;

各种无重大违法行为的证明及认定;

土地相关审批、国有股划转的协调等。

在证监会审核时,省级人民政府还需对是否同意发行人发行股票出具意见。地方政府一般通过当地金融办等机构对企业上市工作进行归口管理,协调处理企业上市相关问题,推动企业顺利申报材料。

另外,沪深证券交易所承担企业改制上市培育、组织董秘与独董培训、上市后续监管等职责,在推动企业上市方面也发挥着重要作用。

4.如何选择中介机构?

企业一般需聘请保荐机构、会计师事务所、律师事务所、资产评估机构等专业中介机构来完成改制上市相关工作,在选择时需要关注的共同点包括:

中介机构项目运作机制及重视程度;

项目组承做人员执业水平和勤勉尽责度;

中介机构团队的沟通便利性和配合协调度;

中介机构人脉资源平台的深度与广度。

其他诸如业务排名、过往项目过会率及收费标准等也是考虑因素。对业内资深上市运作专家表示,可通过选取诸如卓睿集团这种具有企业资本运作规划业务和能力的大型专业机构进行上市规划。

保荐机构承担对其他中介机构出具的专业意见进行核查的职责,因此选择保荐机构尤为重要,需注意以下几点:

保荐机构的经营稳健性和资产质量;

保荐机构的知名度、专业水平和行业经验;

保荐机构的业务运作模式(大投行模式还是小团队模式);

保荐机构团队的专业水平、沟通协调能力、敬业精神和道德素养;

保荐机构对项目的重视程度。

公司应经常查阅中国证监会网站的保荐信用监管信息,并充分利用其他公开资料来对中介机构的优劣进行甄别。

5.上市前是否需要引进私募投资机构?

企业可以根据自身实际情况合理判断在上市前是否有必要引进私募投资机构,但这并不是必备条件!

引进私募投资机构的途径包括转让存量股份和增发新的股份,目前实践中以增发新股为主。

引进私募投资机构的作用主要有以下三个方面:

募集一定数量的资金,解决企业的资金需求;

对于股权高度集中、股权结构不尽合理的企业,可以优化股权结构,提高公司治理水平;

私募投资机构可以在不同方面为企业带来不同程度的增值服务,例如:产业投资者可给企业的原材料供应、产品销售等方面带来便利;财务投资者可对企业的资本运作有所帮助。

企业如果决定引进私募投资机构,建议注意以下三点:

如果所引进的是企业所处行业上下游的产业投资者,且持股比例超过5%,并与公司有交易行为,则需对关联交易进行核查并充分披露;

如果引进的是财务投资者,企业应对自身有合理定位与估值,避免签署对赌协议;

对拟引进的私募投资机构需做合理审慎的调查,避免被其夸大之言所迷惑。

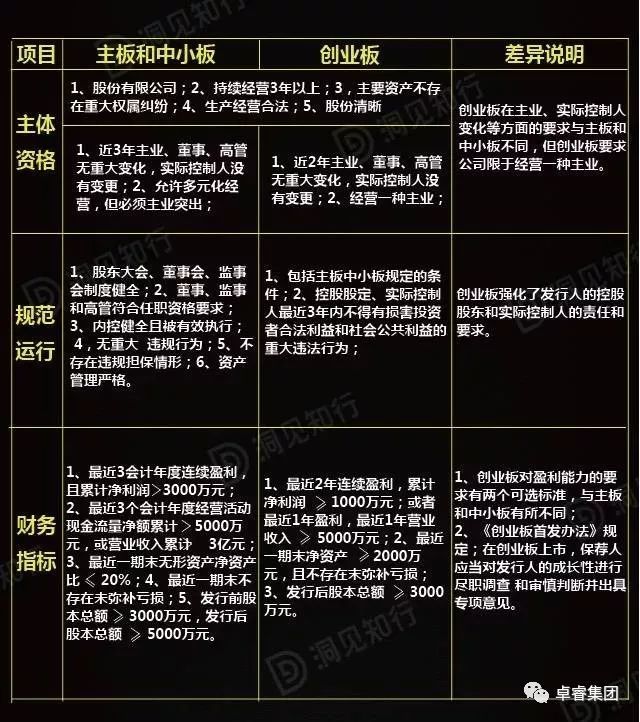

6.首次公开发行股票并上市需要具备哪些主要条件?

据卓睿集团科创板专家分析,企业首次公开发行股票并上市应具备的主要条件如下:

上表仅对企业在主板、中小板、创业板首次公开发行股票并上市应具备的主要条件进行了简要差异比较,具体条件可查阅中国证监会发布的《首次公开发行股票并上市管理办法》和《首次公开发行股票并在创业板上市管理办法》。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088