股东辛苦一年,就为年底分红时能多拿到一些钱,对自然人股东而言,一旦分红,就必须依据现行税法缴纳20%的个人所得税。比方分红500万,就需要缴纳100万税费,实际拿到手的钱只有400万,缩水很多。

网上有很多降低分红税负的方法,例如公司减资、将分红的钱给股东配车或买房、以工资和年终奖的方式分批发放分红,但这些方法都各有利弊,实际操作起来节税意义不大。

例如,给公司减资,公司注册资金减少,不利于公司的形象;将分红的钱给股东配车或买房,这些资产都是挂在公司的名义下,如果公司后期经营不善破产或者有债务,这些资产都会被法院收走拍卖,用来偿还债务;以工资和年终奖的方式分批发放分红,只能解决很少份额的分红,一旦金额过大,税负可能还是会超过分红的税负,得不偿失。

那有没有什么方法可以合理合规降低分红的税负呢?一般来说,可以采用这3种方法:

一、以有限公司持股

单以分红来说,如果股东是自然人,那就存在双重纳税的情况,即公司缴纳增值税后,分给股东个人还需缴纳个人所得税。如果股东以有限公司或者有限合伙企业的形式参股,对于自然人股东而言,不仅可以缓冲风险,而且在国家税收洼地注册有限公司,还会享受国家税收优惠政策,实际税负压力很小。

以花生财税的园区为例,注册有限公司可以享受增值税和企业所得税返还政策,具体返还比例为地方留存的50%-80%。

二、以合伙企业持股

合理地改变商业模式,通过公司将自然人的直接持股转变为间接持股,间接持股最大的好处则是可以将持股平台注册到税收洼地,对于注册到税收洼地的合伙企业,不仅可以实现资本运作的便利性,还能享受投资退出的低税负,同时也为合理节税提供了广阔空间。

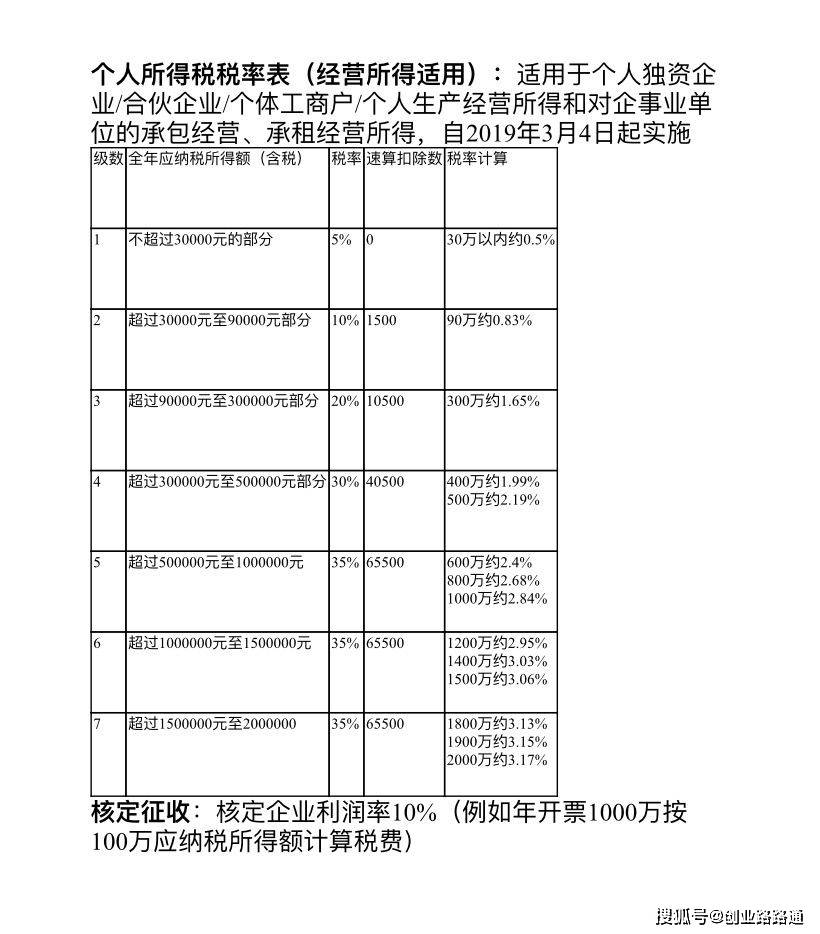

以花生财税的园区为例,注册合伙企业可以将个税核定为3.5%,合伙企业不用缴纳企业所得税,如果合伙企业的身份是小规模纳税人,那12月31日之前,增值税还可以享受国家优惠政策,减按1%征收,实际算下来,综合税负为4.5%左右。

举例说明:

如果某公司高管作为股东,年底有一笔分红收入500万元,按正常分红,他需要缴纳100万元税费,如果该股东在花生财税园区注册合伙企业,以合伙企业的形式持股,那这500万需要缴纳税费如下:

增值税:500/(1+1%)*1%=4.95万

附加税:4.95*12%/2=0.29万

个人所得税:(500-4.95-0.29)*3.5%=17.32万

综合税费:22.56万

综合税负:4.5%

可以看出,如果一笔500万元的分红,以自然人形式参股,需要缴纳100万元税费,以合伙企业的形式持股,则需要缴纳22.56万元税费,综合节税77.44万元,节税比例为77%。

三、以个人独资企业持股

股东以个人独资企业的形式持股,将个人独资企业注册到税收优惠区,这也是目前常用的方法,既能有效节税,而且合法合规。

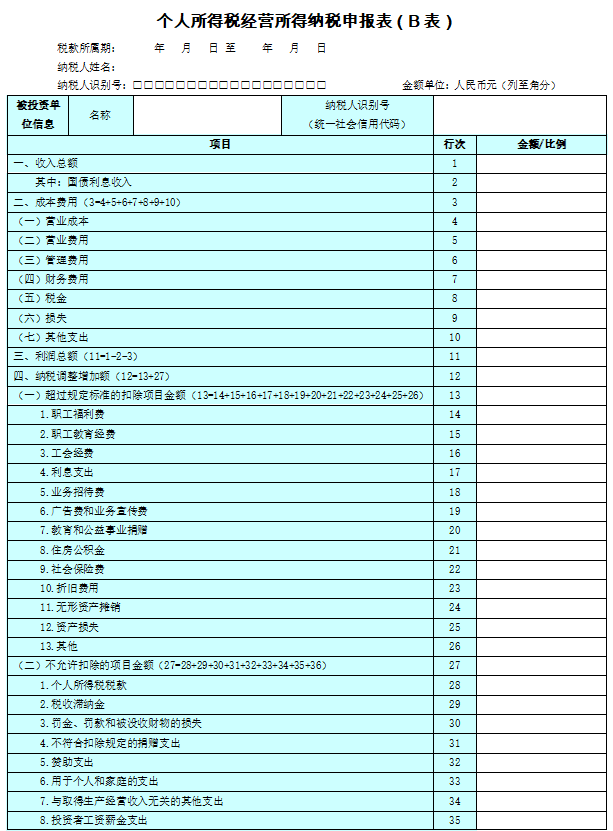

以花生财税的园区为例,注册个人独资企业不用缴纳企业所得税,个人所得税按照预征率核定征收,税率为0.1%-1.5%(行业不同,核定的税率不同)股东分红如何合理节税,如果个人独资企业的身份为小规模纳税人,那12月31日之前,增值税还可以享受国家优惠政策,减按1%征收,实际算下来,综合税负为2.5%左右。

举例来看:

如果某公司高管作为股东,年底有一笔分红收入500万元,按正常分红,他需要缴纳100万元税费,如果该股东在花生财税园区注册一家经营贸易的个人独资企业,原企业与这家个独企业发生500万真实业务,那这500万需要缴纳税费如下:

增值税:500/(1+1%)*1%=4.95万

附加税:4.95*12%/2=0.29万

个人所得税:(500-4.95-0.29)*0.2%=0.98万

综合税费:6.22万

综合税负:1.2%

可以看出,如果一笔500万元的分红,以自然人形式参股,需要缴纳100万元税费,以个人独资企业的形式持股,则需要缴纳6.22万元税费,综合节税93.78万元股东分红如何合理节税,节税比例为94%。

这是目前最为普遍的3种方式,当然每个企业性质不一,所采取的方式肯定会有一些不同。如果觉得本篇内容对你有用,欢迎点赞和分享。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088