注册制下的创业板,融资融券业务活跃!

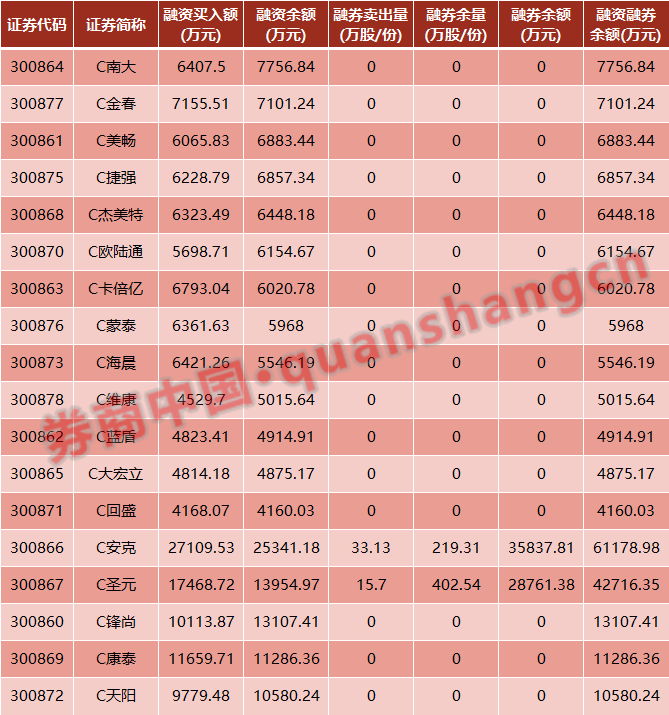

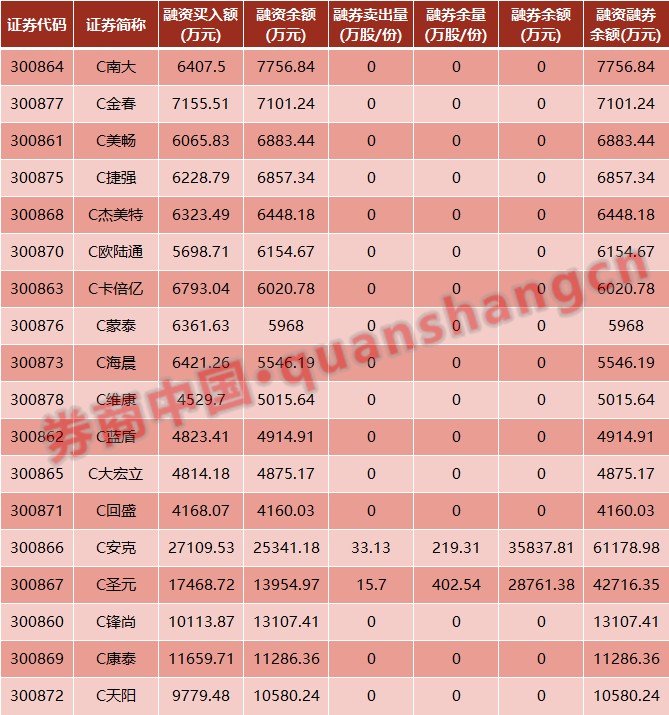

数据显示,首批18只新股在上市首日全部出现融资交易,有3股的融资余额超过1亿元,9股融资买入额超过成交额的5%。昨日,由于新股继续上涨,融资余额继续扩大,已有5股融资余额突破1亿元。

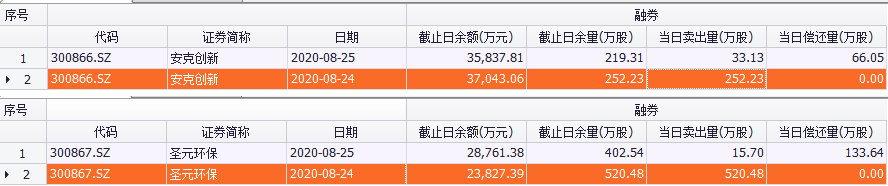

更为关注的是,有2只新股在上市首日就出现融券交易,分别是安克创新和圣元环保,并且上市首日两股就遭遇市场净卖出,分别被净卖出1.4亿元和1.09亿元,这在过往市场极为罕见。

值得注意的是,上述两只个股的两融交易额占成交额的比重高达19.40%和20.50%,在18只新股中排名前两位。显然,上市首日即可成为融资融券标的的创业板新股,两融交易相当活跃。

不过,上市首日被投资者抢着做空的两只新股,由于昨日双双大涨,做空的投资者全部亏损,部分投资无奈割肉离场。最新数据显示,安克创新和圣元环保25日分别被偿还66.05万股和133.64万股,目前融券余额分别为219.31万股和402.54万股,25日融券卖出量为33.13万股和15.7万股,即大部分借券的投资者即使亏损依旧坚定看空。

证金公司网站显示,首日两只出现融券交易的新股,转融券利率更是高达14.1%-17.1%,较科创板平均出借收益还要高出10个百分点。市场人士指出,如此高的转融券利率,显然市场一券难求。

由于上市首日2只有战略投资者的新股的券源几乎被全部出借,证金公司8月25日的转融通数据中,上述2股没有新增的转融券信息,其他16只新股也没有出现融券交易。

创业板新股两融交易活跃,上市首日两股遭遇净卖出

与科创板一样,按照创业板注册制发行的新股,上市首日起即可以作为融资融券标的。

8月24日,首批18只新股成功上市,单日全部实现大涨。18只新股在上市首日全部出现融资交易,有3股的融资余额超过1亿元,9股融资买入额超过成交额的5%。其中,锋尚文化和天阳科技两股的融资净买入额超过1亿元。

值得注意的是,有2只新股在上市首日就出现融券交易分别是安克创新和圣元环保,融券余额分别为3.70亿元、2.38亿元,其他16只股票的融资余额均为0。由于两只新股的融资买入额分别为2.34亿元、1.07亿元,即首日两股就遭遇市场净卖出,分别被净卖出1.4亿元和1.09亿元。

然而,过往在主板和存量创业板中几乎很难见到个股净卖出的现象,此前科创板注册制也没有在首日即出现个股净卖出的现象。值得注意的是,最新数据显示,安克创新和圣元环保融券余额分别为219.31万股和402.54万股,25日融券卖出量为33.13万股和15.7万股,即大部分借券的投资者即使亏损依旧坚定看空。

从今日安克创新和圣元环保走势来看,空军或赢得大胜。安克创新大跌16.71%,圣元环保收跌6.52%。

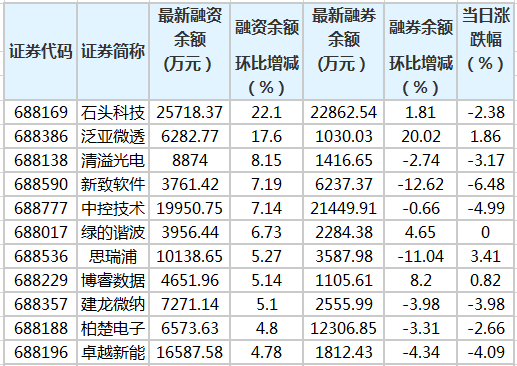

不过如今科创板,已经存在着一批股票的融券余额超过融资余额的个股。截至8月24日,159只科创板股票中,共有45只股票遭遇净卖出,其中,有8只股票净卖出额超过1亿元,有4股净卖出金额超过2亿元,分别是金宏气体、中国通号、天合光能、孚能科技。

即在注册制下,融券余额超过融资余额将成为市场常态,这也反应出在市场化的机制下新股上市首日交易机制,未来融资和融券业务发展将会呈现出均衡态势。

随着政策的松绑,今年融券业务迎来了大爆发。截至8月25日,沪深两市融券余额达到662.89亿元,不断刷新历史新高,较年初大增360%。

两只新股转融券利率最高达17%,市场一券难求

证金公司网站显示,首日两只出现融券交易的新股安克创新和圣元环保,转融券利率更是高达14.1%-17.1%。

其中,安克创新转融券共有2笔,成交数量合计306.26万股,期限均为28天,转融券利率分别为16.6%和17.1%;圣元环保转融券共有3笔,成交量合计为538.30万股,期限均为28天,转融券利率分别为14.1%、16.6%、17.1%。

值得注意的是,上述两只创业板新股的转融券利率明显高于科创板股票,目前科创板的转融券利率大约在6%左右,主板以及创业板存量股票的转融券利率约在3.5%左右。

市场人士指出,如此高的转融券利率,显然市场一券难求。

据上证报报道,与科创板要求强制跟投不一样,这一次创业板注册制改革并未要求全部强制跟投,只是对部分未盈利、红筹架构等企业要求跟投。18家创业板注册制企业,仅仅只有两家有战略投资者。这就导致了市场上可供出借的券源极为有限。

而两家有战略投资者的企业正是安克创新和圣元环保,其中,圣元环保出借余量为538.30万股,安克创新出借余量为306.26万股,目前的可出借股份均仅剩下0.01万股,表明上述两家公司的战略投资者配股或已接近全部出借。

由于上市首日2只有战略投资者的新股的券源几乎被全部出借,证金公司8月25日的转融通数据中,上述2股没有新增的转融券信息,其他16只新股也没有出现融券交易。

政策松绑驱动融券业务爆发,头部券商优势明显

融券业务爆发背后,政策的松绑和改革起到关键性的作用。

开源证券指出,融券政策松绑主要聚焦供给端和机制端。在供给端,允许公募基金转融券,科创板新增四类出借人,两融标的股扩容。截至2020年7月21日,基于公募基金转融券比重要求,测算三类公募基金合计最高可出借证券规模达4428亿元。

在机制端新股上市首日交易机制,在市场化定价下的转融券业务收益大幅增加,使得公募基金、社保基金以及战略投资者的出借意愿大幅提升。

开源证券指出,转融券业务以14天和28天期限为主。以28天为例,固定费率机制下,出借人收益率为1.8%;市场化机制下,科创板转融券平均融出费率提升至约5.7%(以0.6%费率差反算),出借收益率增加近4个百分点。

一系列的制度的改革,推动了今年融券业务的快速发展。尤其是作为融券业务优化的试验田,科创板的融券余额占两融的比例超过20%,市场融券需求被彻底激活,融资融券业务发展均衡。

华泰证券指出,融券机制能够高效驱动市场价格发现、激发交易活力、丰富机构的多元交易策略、引领中长期资金入市、推动交易机制与国际接轨。

融券业务的大发展,对于核心中介机构的证券公司而言可谓是大的利好。

天风证券表示,创业板注册制推出转融通市场化约定申报方式,战略投资者配售股份纳入可出借范围,创业板转融通机制的完善将提振两市融券余额的规模,融券业务将成为券商信用业务的增长点,预计年内有望突破1000亿元。

不过,目前融券业务集中度明显高于融资业务,截至2019年末,行业前十家券商融券业务市占率合计达80%,远高于融资市占率的53%,头部券商的优势更为明显。

(证券时报网)

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088