2021年9月28日,国家税务总局发布《税务总局曝光增值税发票虚开骗税和隐瞒高收入未如实申报纳税典型案例》,公布了三起涉税违法典型案例,其中第三起案例为——自然人股东利用“阴阳合同”隐瞒股权转让收入,偷缴税款,最终被法院判决为逃税罪。

股权转让在2021年税务稽查八大重点领域之列。自然人股东转让股权时,具有一定的税收筹划空间,但是只有合法的手段才能实现避税效果。否则,一旦处理不当,将可能面临行政处罚,情节严重的还可能面临刑事处罚。

今天,继续跟大家聊一聊自然人股东转让股权应当注意哪些问题。

01 打了税收筹划的“歪脑筋” 得了4年牢狱

2017年1月17日,安徽某药业有限公司法定代表人鲍某及股东李某与殷某签订《股权转让协议》,将公司51.09%的股权(其中李某40%股权,鲍某11.09%股权)转让给殷某,转让价格7000万元。其中,李某持股40%,鲍某持股11.09%,但李某所持股份系帮助鲍某代持。

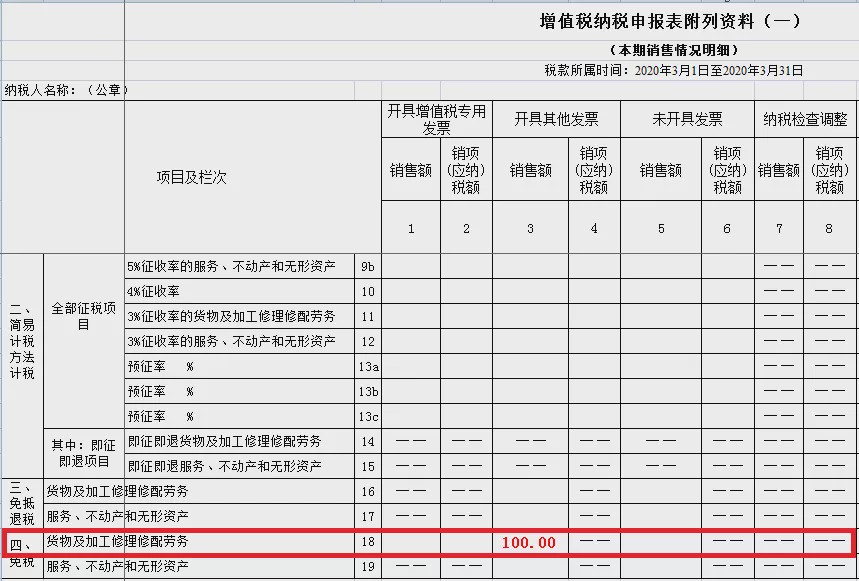

2017年2月15日,鲍某持虚假的《股权转让协议》到淮南市地方税务局经济开发区分局申报缴纳个人股权转让所得个人所得税,51.09%股份在虚假《股权转让协议》中仅作价326.0506万元。

但是,在2017年1月至3月,殷某分六次转账给鲍某5356万元。并在2017年1月20日股权转让税务筹划,殷某一次性转账给李某1644万元。

2018年8月28日,淮南市税务局稽查局依法作出淮南税稽处[2018]4号、5号《税务处理决定书》和淮南税稽罚[2018]2号、3号《税务行政处罚决定书》,决定追缴李某少缴的个人所得税税款9,176,067.64元、印花税税款26,123.6元并给予罚款,追缴鲍某少缴的个人所得税税款2,545,404.09元、印花税税款7246.1元并给予罚款。2018年9月4日向李某、鲍某送达了上述文书。

2018年9月20日,淮南市税务局稽查局依法向李某、鲍某送达《淮南市税务局稽查局催告书》进行催缴税款后,李某、鲍某共计补缴税款480万元。

2020年6月17日,淮南市公安局经济技术开发区分局对鲍某涉嫌逃税立案侦查时,鲍某逃税数额合计6,954,841.43元。2021年1月22日,鲍某缴纳罚款7246.1元。截至2021年2月26日,鲍某逃税税款已全部缴纳,但滞纳金和剩余罚款仍未缴纳。

最终,案件经过二审审理后股权转让税务筹划,法院认定鲍某犯逃税罪,判处有期徒刑四年,并处罚金人民币五十万元。

鲍某的处罚事件在我国并不在少数,随着税收筹划的兴起,不少人希望通过税收筹划来实现避税的目的。但是,若在税收筹划上动了“歪脑筋”,利用诸如阴阳合同、虚假评估、虚假交易等手段来企图避税,将承担相应的法律责任。

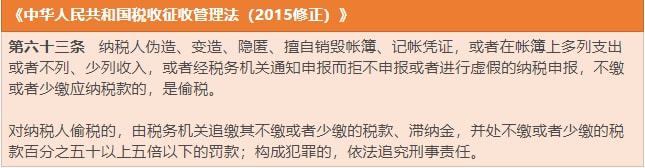

除了被税务机关追缴纳其不缴或者少缴的税款、滞纳金外,还会被处以不缴或少缴税款百分之五十以上五倍以下的罚款。情节严重构成逃税的,将依法被追究刑事责任。

02 自然人转让股权 这5件事必须时刻牢记

自然人股东转让股权,需缴纳印花税和个人所得税。根据法律规定,股权转让方应按照股权转让金额,缴纳万分之五的印花税;股权受让方应按照产权转移书据,缴纳万分之五的印花税。印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

而个人所得税相对于印花税来说具有较大的筹划空间,不少股东在进行税收筹划时大多在这个税种上进行筹划。但是,自然人股东在转让股权时,有这5件事应当时刻牢记:

①区分纳税角色

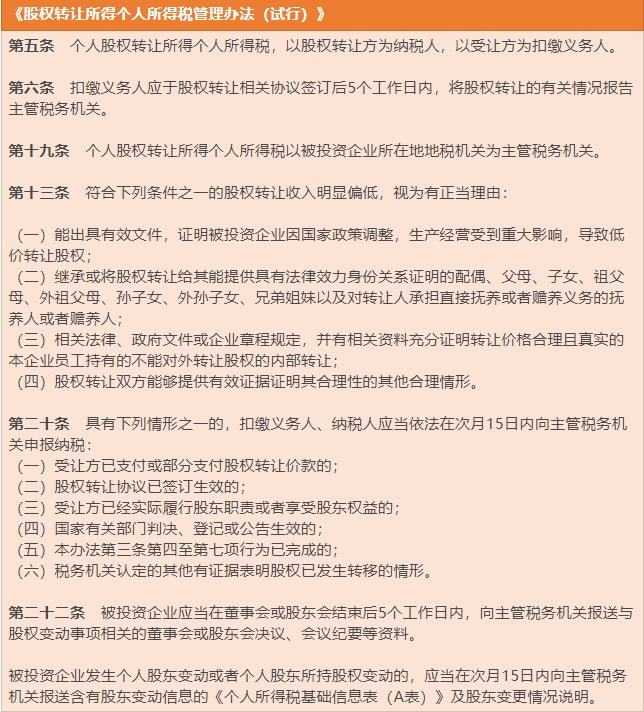

个人转让股权,股权转让方为纳税人,股权受让方为扣缴义务人。股权转让方应当积极履行法律规定的纳税义务。

《股权转让所得个人所得税管理办法(试行)》

第五条个人股权转让所得个人所得税,以股权转让方为纳税人,以受让方为扣缴义务人。

②按20%的税率纳税

个人转让股权,以股权转让收入减除股权原值和合理费用后的余额为应纳税所得额,按“财产转让所得”缴纳个人所得税,税率为20%。其中,合理费用是指股权转让时按照规定支付的有关税费。

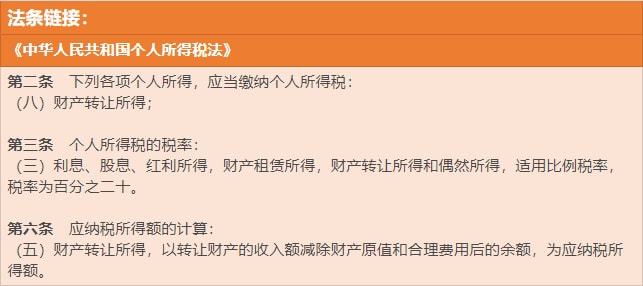

《中华人民共和国个人所得税法》

第三条个人所得税的税率:

(三)利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用比例税率,税率为百分之二十。

第六条应纳税所得额的计算:

(五)财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额。

③履行3大义务

纳税人、扣缴义务人、被投资企业在股权转让过程中需要履行事先报告、纳税申报及事后报告等义务。

扣缴义务人应于股权转让相关协议签订后5个工作日内,将股权转让的有关情况报告主管税务机关。

被投资企业应在董事会或股东会结束后5个工作日内,向主管税务机关报送与股权变动事项相关的董事会或股东会决议、会议纪要等资料。

在股权转让行为发生后,纳税人、扣缴义务人应在次月15日内向被投资企业所在地主管税务机关申报纳税。

被投资企业发生个人股东或股东所持股权变动的,应在次月15日内向主管税务机关报送含有股东变动信息的《个人所得税基础信息表(A表)》及股东变更情况说明。

④遵循公平交易原则,合理确定股权转让价款

如果符合《股权转让所得个人所得税管理办法(试行)》第十三条规定的有正当理由证明股权转让价款偏低,股权转让价格可以偏低。但是,其他情况下自然人在股权转让时应当合理确定转让价款,否则将会受到税务局的查处,涉嫌犯罪的需要承担相应的法律责任。

⑤明确约定缴纳事项,避免引发争议

以自然人股权转让纠纷为关键词在大数据平台检索发现,股权转让纠纷成为了相关纠纷中排名前三案由之一。因而,自然人进行股权转让时,应当在《股权转让协议》中明确约定个人所得税缴纳问题,并对实际负担税款的主体、负税资金来源、违约责任等问题做出明确约定,避免因约定不明而引发争议。

03 写在最后

2021年8月7日,中央财经委员会第十次会议提出,要加强对高收入的规范和调节,依法保护合法收入,合理调节过高收入,鼓励高收入人群和企业更多回报社会。

而今年三月发布的《关于进一步深化税收征管改革的意见》提出要健全以“数据集成+优质服务+提醒纠错+依法查处”为主要内容的自然人税费服务与监管体系。

这都意味着,国家已在加强对高收入、高净值人群的税务征管。我们也相信随着国家税收制度的改革,高净值与高收入人群的缴纳标准也将更加合理。依法纳税是每个公民的义务,高收入、高净值人群应在遵守国家法律法规的前提下合理节税。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088