本报记者 罗辑 成都报道

华泰证券(601688.SH)分拆所属公司AssetMark Financial Holdings, Inc.(以下简称“AssetMark”)于美国上市(以下简称“分拆上市”)的计划在日前正式落地。4月25日,华泰证券公告称,AssetMark以保密形式向美国证券交易委员会(以下简称“SEC”)递交了 AssetMark拟在美国注册公开发售股票事宜的注册声明(草案)。这意味着接下来,AssetMark将进入SEC的保密审查程序(nonpublic review process)。

“保密审查”

与不少递交公开IPO资料的公司不同,从公告来看,AssetMark递交的是保密式注册声明。也就是说,目前投资者无法搜索到其相关的招股书资料。

同时,对比A股IPO,其披露招股说明书、收到反馈意见、披露修改后的招股书这个披露过程可以暂时保密。从而可以避免在SEC审查期间,对华泰证券这一A股上市公司股价有所影响。这曾是SEC为符合新兴成长型公司(EGC)资格的公司所设置的“优惠政策”,不过2017年修改相关法案后,所有拟上市公司都可以使用这一政策。

值得注意的是,按照SEC的相关规定,AssetMark仍须在不迟于首次公开发行路演开始前15天,公开提交其首次保密提交的注册声明,以及对注册声明的所有修改。(信息来源为SEC.GOV)

而究竟SEC需要多长时间审核并确认注册声明生效,同时AssetMark的上市推动时间表计划如何,《中国经营报》记者联系到华泰证券方面,相关人士表示:“相关进展请以公司公告为准。”

这一分拆上市是否能够顺利,公司方面提及,其还将取决于诸多因素,如市场状况、是否获得相关监管机构(如中国证监会、美国证券交易委员会)的批准等。“因此,本次分拆上市仍存在不确定性。”(华泰证券在公告中表示。)

除了对A股股东的配售,一般而言,国内上市公司分拆资产赴美上市的难点是什么?

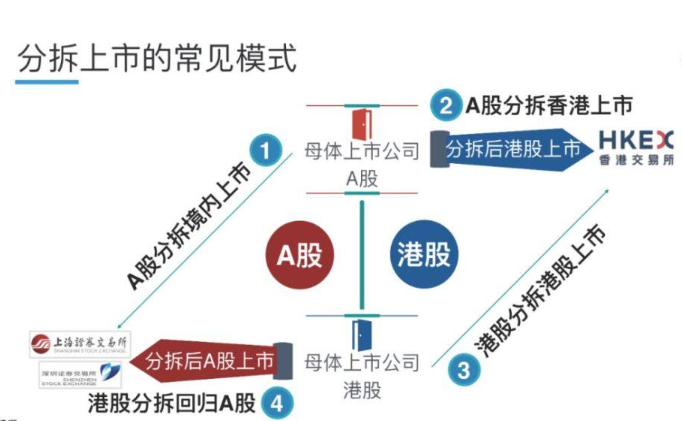

活跃于美股市场、操盘过不少境外上市项目的私募新贵基岩资本副总裁岑赛铟分析:“在美国市场上分拆上市分为两种:股权分拆和股权切离。前者是指上市公司将其在子公司中拥有的全部股份按比例分配给母公司现有股东,现有股东对上市公司及分拆公司保持同样的权利;后者是指上市公司将其子公司的部分股权进行IPO,上市公司股东在绝对持股数量上不发生任何变化。”

据其介绍,对于国内企业来说,上市规则中包含关联公司的审查标准:若关联公司能满足市值不得少于5亿美元及存续超过12个月的条件,则不需满足盈利测试以及现金流与市值测试的要求。审批流程方面,分拆上市的流程与IPO类似,分拆公司向美国证券交易委员会提交IPO注册申请,回复SEC的全部反馈并更新招股说明书,分拆公司还需要向拟上市的证券交易所提交上市申请。

“值得注意的是,美国市场对分拆上市过程中的信息披露非常严格,分拆上市有关信息的披露,对于投资者做出合理决策具有重要意义。对于企业自身来说,既然分拆上市要求在法律上和组织上将子公司的经营从母公司的经营中分离出去,那么审计时也会要求企业所使用的系统里被拆分的组织独立存在,对于企业而言如何拆分系统也是一个难题。”岑赛铟强调。

跨境平台建设推进

AssetMark分拆上市或许是华泰证券国际化战略的其中一步。

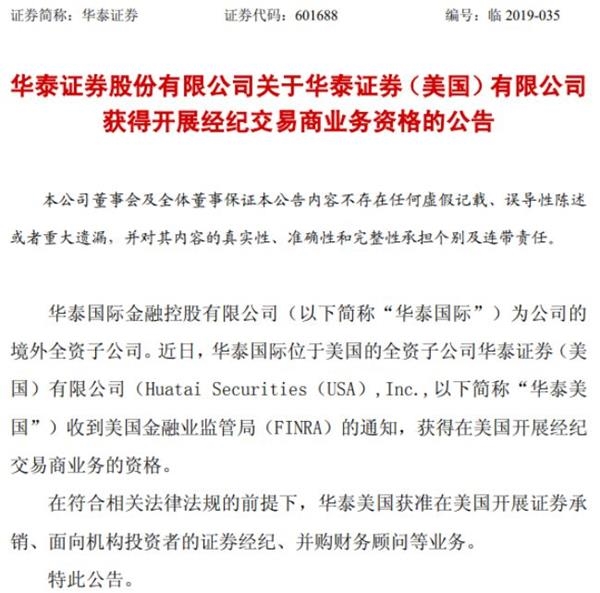

公开信息显示,2018年华泰证券进行了持续性的跨境平台建设推进,加快了中国内地、香港和美国跨境联通、资源共享、战略协同的国际化战略布局。

其中,华泰国际正式成为集团国际业务控股平台,全资控股华泰金控(香港),全方位对接集团全业务链体系。国际业务经营业绩占总收入比例达12.66%,同比增长4.61个百分点。

华泰金控(香港)2018年度实收资本为88亿港元,资本规模位居香港行业前列。同时,上文提及在分拆上市进程中的AssetMark截至2018年末,管理资产总规模(AUM)达到448.55亿美元;平台总计服务超过7500个独立投资顾问、21.84万个终端账户。截至2018年第三季度末,Cerulli Associates及其他公开信息显示,AssetMark在美国TAMP行业中的市场占有率为10.20%境外上市,排名第三。

“国际业务是客户国际化和客户需求国际化的自然延伸,‘走出去’也是通过与国际市场接轨和参与竞争,提升资本市场服务能力的必由之路。”华泰证券董事长周易在2018年年报中提到,“(在国际化加速的背景下)我们审慎而前瞻地布局全球市场,实现了国际业务盈利贡献度的稳步上升。投资银行业务境内外联动和快速响应能力显著提升,研究业务海外市场影响力获得实质性突破,AssetMark资产管理规模创出了历史新高,美国纽约办公室落地建成……我们踏上了打造本土、香港和美国三地联通、资源共享、战略协同的国际化新征程。”

在此逻辑下,AssetMark的分拆上市或将是这一新征程上一个即将攻下的战略高地。

“作为资产重组的重要方式,分拆上市在资本市场发达国家及地区被广泛采用。近两年来,国内企业也出现了拆分上市的热潮。”岑赛铟提到,这一现象背后的原因在于,尽管上市公司分拆上市利弊各显,但综合而言利大于弊。例如,可为上市公司提供新的融资渠道,企业上市最重要的目的就是为企业的发展募集资金,对于母公司整体而言,融资渠道比较有限。而将优质资产或业务分离出去,就可以通过新公司来融资。

岑赛铟同时提到,分拆上市可消除集团化经营的负协同效应,可作为反并购策略,可解决业务部门管理者激励和约束不足问题,为了保证公司管理人员的积极性,很多公司会采取股权激励的方式,子公司一旦成功上市,管理人员的股权价值就会大大提升。“对于母公司来说,子公司的成功上市能给母公司带来股价的大量套现收益,资产价值的提升推动股价的上扬。一般来说,企业在发行股票时都采用溢价发行的方式,母公司作为发起人能享有一部分的溢价所得境外上市,而在经过一段时间后,上市公司还可以变现子公司的股份获得资本收益,且母公司股东也可以按照持股比例享有子公司上市的净利润分成。”

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088