为落实《国务院关于进一步优化企业兼并重组市场环境的意见》(国发[2014]14号,以下简称14号文)精神,我会在现行《证券法》框架下,对《上市公司收购管理办法》(以下简称《收购办法》)部分条文进行修改。

一、修改背景

股权分置改革完成后,我国证券市场发生了深刻变化,上市公司股权结构渐趋分散上市公司收购管理办法,股份流动性逐步增强,公司股价表现成为并购重组的重要驱动力,并购重组的市场化程度明显提升。为贯彻落实14号文精神,更好地使资本市场服务于国民经济发展,结合《收购办法》实施七年多来的市场实践,我会对《收购办法》作出进一步修改,重点是简化审批环节、放松行政管制、加强事中事后监管、提高并购重组效率。

二、修改内容

(一)兼顾效率与公平,取消要约收购行政许可(修改第二十八条、第三十一条)

为遏止虚假要约和欺诈性要约,现行《收购办法》对要约收购设置了行政许可程序。实践表明,要约收购价格时效性强,上市公司股价易受宏观、微观层面多种因素的影响而不断变化,行政许可审核周期长容易导致要约价格偏离二级市场价格,由此可能迫使要约人提高要约收购成本,甚至会致使要约收购失败。

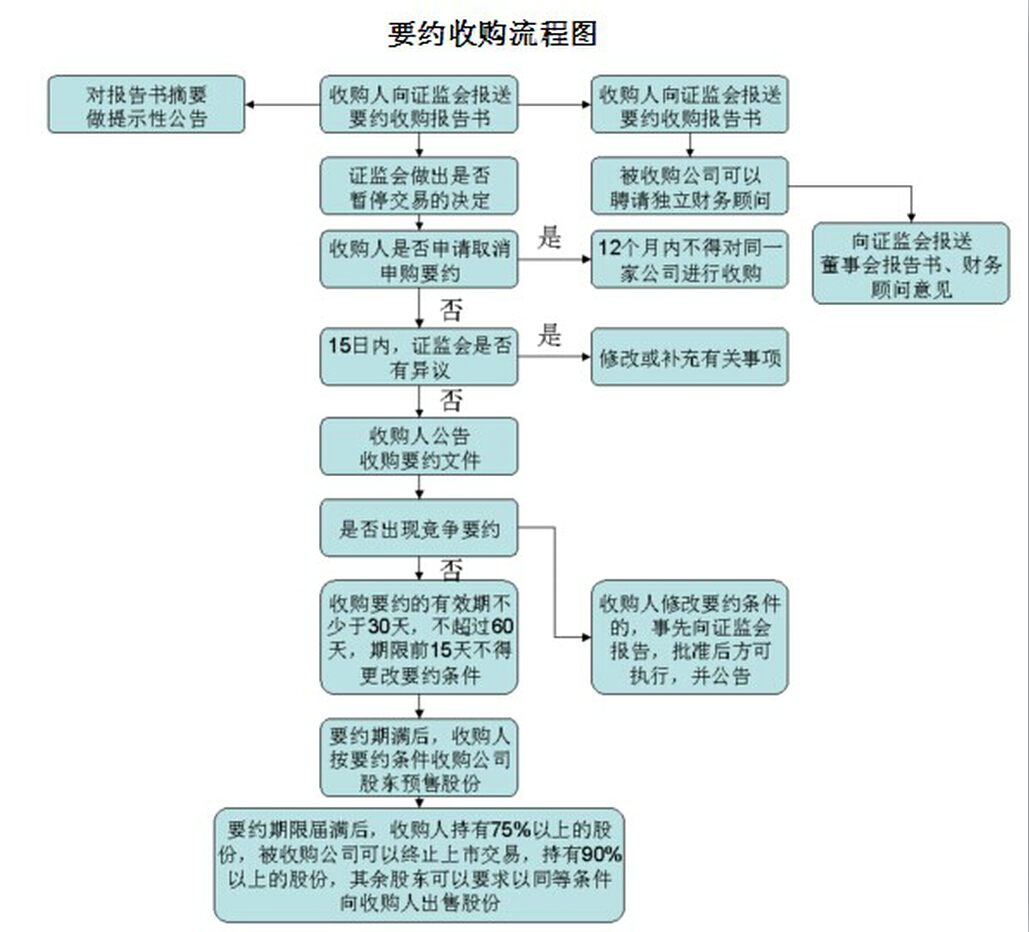

为兼顾效率与公平,本次修改拟取消要约收购的行政许可,改为信息披露的事中监管机制,即要约收购人按规定报送上市公司收购报告书之日起十五日后,公告其收购要约。我会发现要约收购报告书不符合法律、行政法规及相关规定的,及时告知要约收购人,收购人不得公告其收购要约。为进一步提高效率,本次修改保留了现行《收购办法》规定的提前公告机制,即在15日内我会对要约收购报告书披露的内容表示无异议并通知收购人的,收购人可以立即进行公告。

此外,《收购办法》规定收购人依法应当取得批准的(如国资监管部门、商务主管部门),应当在对要约收购报告书摘要的提示性公告中做出特别提示,并在取得批准后才能公告要约收购报告书。

(二)丰富要约收购履约保证制度,强化财务顾问责任(修改《收购办法》第三十六条)

为避免收购人发出虚假要约来操纵市场或不具备履约能力,《收购办法》规定收购人应当在作出要约收购提示性公告的同时支付履约保证金。实践中,因需取得外资准入批准、反垄断审查等事项,从收购人发出要约收购提示性公告到真正发出要约往往需要较长时间。在此期间,收购人无法动用已存入的履约保证金,承担了额外利息损失,增大了收购成本。市场普遍反映,履约保证金制度导致要约成本加大是投资者不愿以要约方式增持上市公司股票的重要原因。为适当降低收购人成本,本次修改增加了银行出具保函、财务顾问担保并承担连带保证责任两种履约担保形式。

(三)简化两种豁免情形的审批,提高审核效率(修改《收购办法》第六十二条、第六十三条)

1.考虑到因取得上市公司发行新股而取得控制权的情形已经过我会严格审核,仅需对收购人资格等少数关注点进行审核,本次修改拟取消对该种情形的行政许可上市公司收购管理办法,改为自动豁免。

2.对于证券公司、银行等金融机构在其经营范围内依法从事承销、贷款等业务导致其持有一个上市公司已发行股份超过30%,相关方没有实际控制该公司的行为或者意图,并且提出在合理期限内向非关联方转让相关股份的解决方案的情形,因豁免条件比较清晰,无须设置行政许可,可以改为自动豁免。

(四)增加两项自动豁免情形,适应市场发展需要(修改《收购办法》第六十三条)

1.对于因履行约定购回式证券交易协议,购回上市公司股份导致投资者在一个上市公司中拥有权益的股份超过该公司已发行股份的30%,并且能够证明标的股份的表决权在协议期间未发生转移的情形,给予自动豁免。该种情形下,相关股份对应的表决权归属实质上并无变化,要求履行要约义务缺乏合理性。

2.对于因所持优先股的表决权依法恢复导致投资者在一个上市公司中拥有权益的股份超过该公司已发行股份的30%的情形,给予自动豁免。该种情形下,投资者不具有收购意图,其表决权恢复属于法定的救济权利,要求履行要约义务缺乏合理性。

(五)简化报送要求,部分取消向派出机构报送材料的要求(修改《收购办法》第十三条、第十四条、第二十八条、第三十条、第三十二条、第三十九条、第四十五条)

结合监管实践,为简化程序、便利收购活动,部分取消了在收购过程中向派出机构抄送材料的要求。为便于派出机构及时掌握收购情况,保留了要约收购结果及协议收购中向派出机构抄送材料的要求。

(六)强化事中事后监管,加大处罚力度(修改《收购办法》第九条、第七十八条、第八十一条)

1.进一步明确监管措施和罚则,遏制恶意收购人滥发要约。收购人未依法履行相关义务或者相应程序擅自实施要约收购的,采取责令改正,采取监管谈话、出具警示函、责令暂停或者停止收购等监管措施;在改正前,收购人不得对其持有或者支配的股份行使表决权。涉嫌虚假披露、操纵市场的,我会对收购人进行立案稽查,依法追究其法律责任。

2.加强对中介机构监管。一是明确财务顾问执业的禁止性规定,要求其不得教唆、协助或者伙同委托人编制或披露存在虚假记载、误导性陈述或者重大遗漏的报告、公告文件,不得从事不正当竞争,不得利用上市公司的收购谋取不正当利益。二是加大财务顾问对要约人具备履约能力的资金核查责任及违规惩戒力度,明确收购人不支付收购款的,且财务顾问不能提供充分证据证明已履行勤勉尽责义务的,我会一年内不接受该财务顾问机构报送的并购重组项目。三是明确证券服务机构及其从业人员因未履行职责被我会责令改正的,在改正前,不得接受新的上市公司并购重组业务。

进入【新浪财经股吧】讨论

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088