给大家分享一下股东个人借资的税务筹划。先看一下,股东个人从公司借钱有什么税务风险?

1、股东个人借资存在被追踪20%个人所得税的风险。

2、企业财务分不清楚股东借支的具体用途。问财务人员,不知道老板拿这个钱干什么去了?反正是老板拿了就挂其他应收款。

3、即使用于经营活动,但是没有发票,也只能一直当成是个人借资。老板很委屈,财务更委屈。

4、代垫出资引发大额的个人借款。我们很多企业因为注册资本要交钱,自己没钱交,就找第三方代垫出资,引发出个人借款的问题。

这是目前税务上存在的主要问题,怎么解决呢?

一、分清经营与个人消费的借支

二、经营借支无票支出事前筹划

三、个人借支年末及时归还

四、代垫出资通过个人独资企业归还

一、分清经营与个人消费的借支

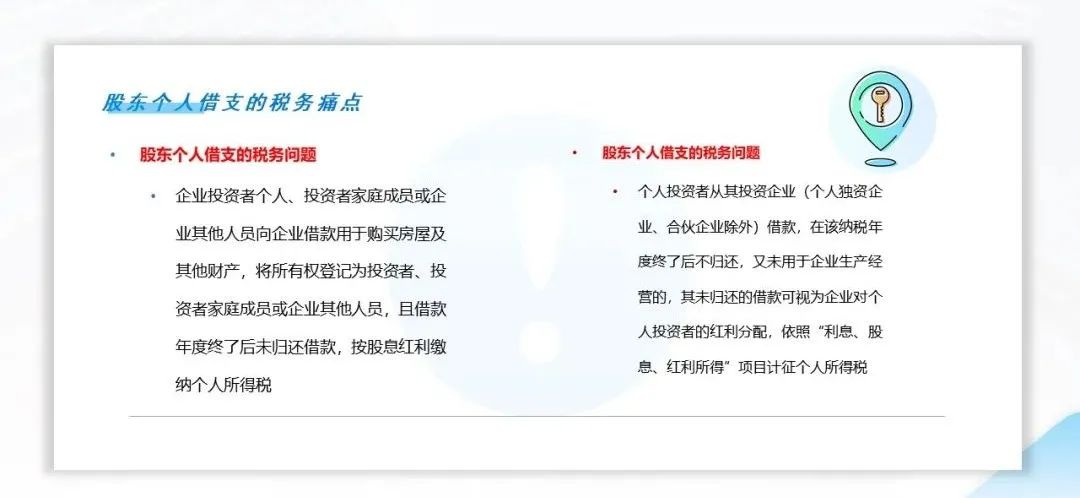

首先看一下股东个人借资的税务相关的政策。

不只是买房屋,你拿去买保险不还,也是同样的。或者是老板拿钱去干个人什么私人生活上的事情,也同样存在这个问题。这是股东个人借支面临的最大的税务风险。所以我们账上其他应收款,被税局征税的风险是很高的,现在有些税务机关有这种动作,就是去分析它的问题。

我们看一下政策的要求。股东除了股东本人以外,还包括家庭成员,只要是没有用于经营的,都涉及。用于经营活动的,当然不涉及。借钱不还按什么时间点来判断?是年度终了不还,这个年度终了就是过了12月31号不还。它不是满一个年度,而是年度终了不还。比如今年11月份借钱,12月份不还,那就变成了年度终了不还。那么两种情况都是按照股息红利交20%的个人所得税。

但问题是,现在没有政策规定,股东还钱之后交的税可以退。我们有些企业就面临一个问题,征了税,然后老板赶紧还钱,还了钱以后,税局并不退还已经征收的个人所得税。因为退还个人所得税要有政策依据,目前没有政策依据,这就是税务政策比较滑稽的地方,只管收税,不管你的利益怎么保护?

这就是我们所面临的税务政策的风险,总结的问题是下面3点:

1、 股东借款没有办理借款手续

2、 股东借款,自己也不清楚具体用途

3、 股东借款用于经营用途,长期没有办理报销手续

为此,大家一定要注意以下3点:

1、对于股东个人借款用于经营活动,不涉及缴纳增值税;

2、财务一定要引导股东填妥借支单据,注明借款用户;

3、股东经营借款与股东个人消费支出,一定要分开,进行不同的明细核算。

二、经营借支无票支出事前筹划

问题在于,股东借款经常不办手续,究竟是股东的事还是财务的事?两者都有。老板自己不一定清楚,但财务要告诉他,这样处理将来会有交20%个税的风险,提醒他。股东借款自己也搞不清楚具体干什么,要提醒他到了月底,把借的钱的用途补上去。

股东用于借款,当然是用于公司经营用途了,但是他长期没有办理报销手续,这是股东的事还是财务的事,这也是两者的事。财务人员应该及时跟他对账,把报销手续办好,不要挂长期其他应收款,股东借支用于经营活动,这个也没问题,问题是没办法拿到发票。有些用途又不好说,中国的事情办起来你是懂的。有时候老板拿了一堆发票回来,烟酒发票,旅游发票等各种各样的发票,看到都让你头发麻,怎么办呢?

如果出现这种情况,把没有发票的支出做好税务筹划,通过合理的税务筹划,解决已经发生的支出没有发票的问题。对于历史上已经形成的股东借款用于经营活动,没有取得发票的,也要及时解决。针对无票支出这块,我们会针对性给大家做专题分享,这里不展开讲解。

三、个人借支年度及时归还。

税局要征我们的税,它有个条件,就是年度终了还没归还,所以说,我们在年度结账之前,要安排股东把资金及时的还上,一定要有资金流。那么股东还是需要这笔钱用于各种活动,怎么办呢?在次年需要的时候,再办理借支手续,这样一来股东借了钱,但在年末的报表上,不存在个人借支的问题。由于年末不存在股东个人借资,税局征收个人所得税就没有依据了,因为我们每次都是年度终了之前已经归还。

举个简单例子,股东个人向公司借支了200万,在12月份公司财务部向股东发出了还款通知,股东及时在12月31号把钱还了。然后在次年的1月份,股东又办理了借款手续,借走了200万,这种情况是不涉及到交个人所得税的。这种方法不复杂,但是提醒大家,一定要有资金流,不能就在账上做一笔转账就可以了,这个不行。

四、改变股东获取资金的方式。

很多老板诉苦,为什么要借钱?老板做的这么辛苦,各方面都要用钱,我的钱都在公司里面,我的钱怎么拿出来。其实,我们很多企业没有把股东从公司获取资金的方法正确的打开,也就是说,可以通过不同的方法,让老板从公司拿到钱。

第一,老板发放一定的年薪,老板现在在新的个人所得税法下,应该发36万到60万年薪之间比较合适。

第二,干嘛还让老板的车自己买?不用自己掏钱,让公司买车放在公司名下。

第三,股东可以适当的收商标费。

第四,股东可以转租物业收取物业的租金。

方法其实挺多的,这里不做详细的阐述。我们需要改变的是股东获取资金的方式,通过这些方法,让我们老板能够正常的从公司拿钱,而不需要去借钱,这是非常重要的思维模式的改变。

不要老板一没钱用了,借了好多,当我们把这些方法处理好以后,老板就可以通过正常途径,获取足够的资金,用于自己的个人生活,这样就没有问题了,就可以避免其他应收款余额比较大的问题。

我们现在很多企业账上有大额的其他应收款挂在老板的名下,什么原因?就是为了达到某种资质的要求,聘请第三方垫资,垫资以后人家办完验资手续了,钱当然要拿走了。

所以,这个钱比方说500万转进来了,办验资,办完验资以后又还了以后怎么办?挂着其他应收款,老板个人借支,这就是产生大额应收款的原因。怎么解决这个问题?尽量避免第三方验资。股东出资可以采用分步出资的方法,重复出资的方法。

还有一个方法是什么呢?就是说,我们在前面讲政策的时候,老板个人从个人独资企业拿钱是不受政策限制的,所以说我们还钱的时候应该改变路径。

首先把公司的钱归还到老板的个人独资企业,这是企业跟企业之间的关系,不是老板个人的关系,钱到了股东的个人独资企业,再通过个人独资企业还给老板个人,在我们的账上是挂企业往来,而不是挂跟个人的往来。个人独资企业挂了跟老板个人的往来,但它不受政策限制,不存在交20%个税的问题。

所以给大家提供的建议,改变这种垫资出资还钱的路径。当然还是建议大家尽量避免第三方垫资的验证方式。其实没有必要。所以,企业股东从公司借钱,税务上的问题及其解决方法,总结了5个要点,希望大家记住。

1、 股东个人及其家庭成员借支用于个人消费,都涉及缴纳个税

2、 建议经营借支与个人消费分开管理

3、 无票支出做好税务筹划

4、 为股东从公司获取资金打开正确的通道

5、 代垫出资建议利用个人独资企业处理。

400-835-0088

400-835-0088