由于疫情后内地本土经济的复苏以及注册制上市的进一步发展,相比2020年同期,2021年上半年全球IPO市场都表现活跃,IPO上市公司数量增加。

据统计,2021年上半年,在A股、港股和美股市场,合计共有324家中国公司完成IPO上市,并诞生了1家超5000亿人民币市值的公司(快手)、3家2000-5000亿人民币市值的公司(百度、哔哩哔哩、京东物流)和8家1000-2000亿人民币市值的公司(携程、时代天使、满帮集团、BOSS直聘、三峡能源、华利集团、贝泰妮、东鹏饮料)。

从募资金额来看,2021年上半年上市中企中快手募资最多,募资额高达344.51亿元2021港股ipo最新排队,滴滴和三峡能源紧随其后,京东物流、百度、哔哩哔哩、满帮集团、雾芯科技、携程集团、和辉光电进入前十。

1

A股市场

2021年1月1日-6月30日,共有245股成功登陆A股资本市场,而去年同期则有119股,新股数量同比大增106%。

据统计,245股合计募资额达到2110亿元,其中三峡能源成为上半年募资王,募资额高达227.13亿元。

2021年前五大宗IPO,合计募资额达438.87亿元。对比去年上半年前五大IPO来看,合计募资额有所提升。

2020年上半年,前五大宗IPO分别是京沪高铁、石头科技、华润微、公牛集团、中泰证券,合计募资额为424亿元。

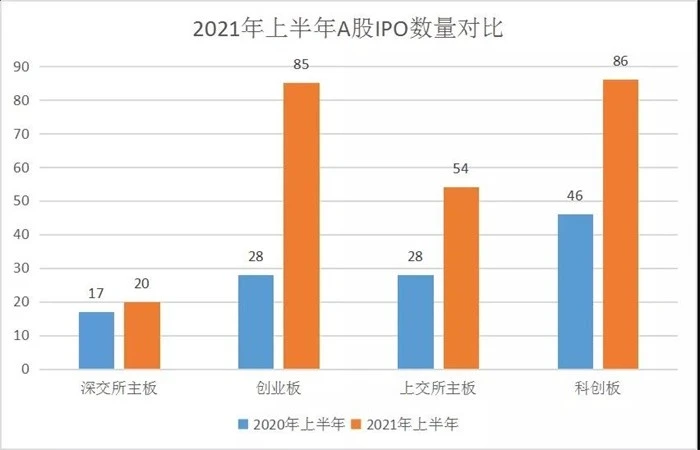

数据显示,今年上半年在深交所主板、创业板和上交所主板、科创板上市的公司,数量分别为20家、85家、54家和86家,而去年同期分别为17家、28家、28家和46家。

从上市企业数量来看,主板、创业板、科创板今年上半年新股发行数量分别较去年同期大增64.44%、203.57%、86.96%。其中,创业板新股发行速度增幅最大。创业板、科创板发行数量基本持平,主板上市数略低于创业板、科创板。

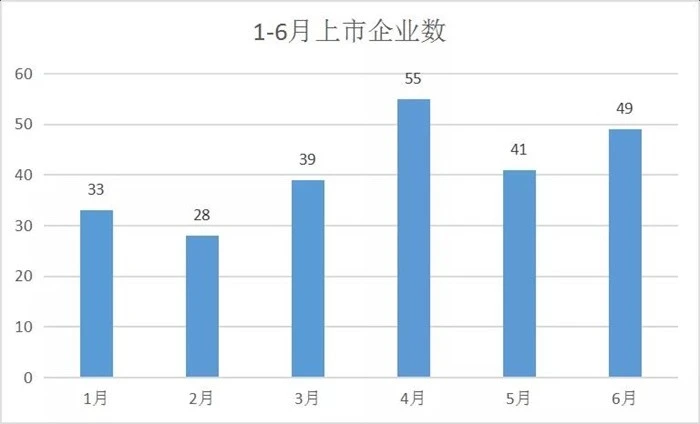

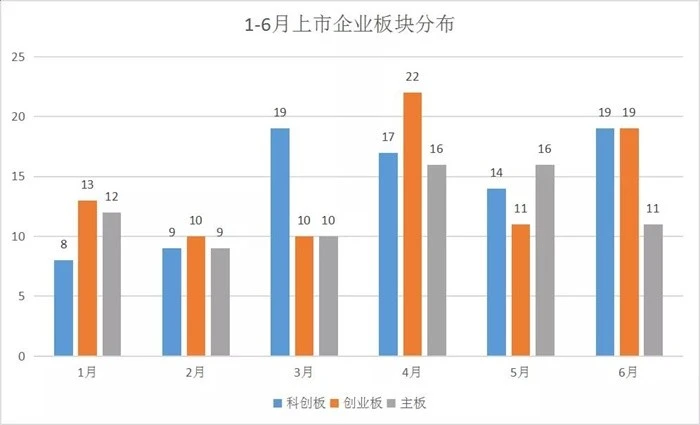

从上市月份来看,今年1-6月分别有33股、28股、39股、55股、41股、49股登陆A股市场,4月上市新股数量最多。

2021年上半年,新股发行速度明显加快,新证券法实施、创业板注册制改革的成果正在显现。

与此同时,数据显示2021港股ipo最新排队,今年以来,注册制下的科创板和创业板IPO耗时均明显拉长。其中,去年三季度到今年二季度,科创板企业从IPO受理到发行,平均耗时222天、224天、282天、324天;同期,创业板发行企业的平均耗时则分别为148天、232天和314天。

2

港股市场

自从2018年港交所推行新的上市制度,允许同股不同权架构的新经济企业、尚未盈利的生物科技企业上市,港股市场对在海外上市的中概股、医药初创公司的吸引力大大增加。

2021年上半年,港股市场迎来46支新股,IPO募资总额则达到2094亿港币,位列全球第三,仅次于纳斯达克和纽交所(上海证券交易所紧随其后排名第四。)。

其中,募资总额排名前十的IPO公司包括快手科技、京东物流、百度集团、哔哩哔哩、携程集团、联易融科技、昭衍新药、汽车之家、奈雪的茶及优然牧业。十家企业共计募资1654亿港元,约占同期港交所募资总额的81.94%。

其中百度集团、哔哩哔哩、携程集团、汽车之家此前已成功赴美上市,昭衍新药也在2017年登陆上交所。

值得一提的是,2021年上半年,港股共有14家医疗保健行业的公司成功IPO,共募资286亿港元,占募资总额的13%。其中包括心通医疗、“基因检测第一股”贝康医疗、“癌症早筛第一股”诺辉健康、兆科眼科、科济药业、归创通桥等。

3

美股市场

2021年截至7月5日止,美国的IPO数目达到1024家,筹资总额为1811.65亿美元,已超出2020年全年水平。相比之下,2020年的IPO总数只有743家,筹资总额为1550.37亿美元。

其中,今年的SPAC(特殊目的收购公司)IPO再创下新高,达362宗,总筹资1117.88亿美元,占了美股市场IPO总筹资额的61.71%。

2021年上半年,中国企业赴美上市热度不减,新股数量同比增长106%,融资额同比大幅增长213%,平均融资额增加50%。

2021年上半年,共有38家中国企业在美国IPO上市(不考虑SPAC、OTC上市),共募资135.37亿美元。

从上市交易所来看,38家赴美上市的中国企业中,24家在纳斯达克上市,14家在美国纽交所上市。

从募资金额来看,2021年1-6月中企赴美上市募资额最高的为滴滴,募资40.32亿美元。而在纳斯达克上市募资额最高的中国企业为图森未来,募集了将近14亿美元。

4

全球市场

毕马威发布的咨询报告显示,2021年上半年,全球IPO市场仍然较为活跃,IPO数量为1047家,同比增长134%,募集资金总额达2100亿美元,较去年同期大幅增长196%(未将SPAC纳入统计)。

具体来看,美股、港股和A股继续“领跑”全球IPO市场,三大市场募集资金总额达到1307亿美元,占全球同期募资总额的62.24%。

毕马威中国资本市场主管合伙人刘国贤表示:“市场流动资金处于高位,加上投资气氛旺盛,对全球IPO市场带来支持,今年上半年表现活跃,募资总额较去年同期增加接近两倍。再加上美国、中国香港和欧洲市场募资额增加,预计今年下半年全球 IPO 活动将继续蓬勃发展。”

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088