诺诚健华医药有限公司(以下简称“公司”)拟于2022年4月12日上会,拟在科创板上市,发行26465万股,拟募集资金40亿元,保荐机构为中金证券,审计机构为安永华民。

公司是一家以卓越的自主研发能力为核心驱动力(行情838275,诊股)的创新生物医药企业。截止目前公司主要产品为治疗血液瘤的奥布替尼,另有数款新药产品处在临床试验或研发阶段。

1

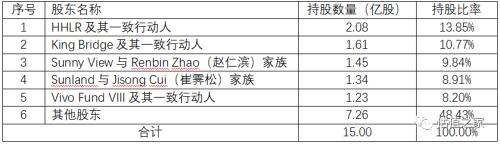

公司股权较为分散,无控股股东和实际控制人,多个股东无法穿透

截至2021年12月31日,公司直接持股5%以上股东及其一致行动人,以及其他股东的情况如下:

截至2021年12月31日,公司第一大股东HHLR及其一致行动人合计持股比例为13.85%,HHLR为根据开曼群岛法律设立的有限合伙企业,不存在持有份额比例10%或以上的单一有限合伙人。

根据招股说明书的描述,HHLR有限合伙企业,存在至少十名有限合伙人,但这十名有限合伙人具体都是谁,招股说明书没有披露,也没有披露这至少十名有限合伙人是企业还是个人,但根据目前的技术水平,无法穿透到最后一层,我们只是从媒体上得知HHLR是高瓴资本掌控的基金。

公司的联合创始人为JisongCui(崔霁松)博士(以下简称“崔博士”)和施一公博士(以下简称“施博士”)。

崔博士是公司执行董事,董事会主席,美籍华人,拥有中国永久居留权,为美中医药开发协会第17届主席,是美国默克早期开发团队的负责人。崔博士及其家族通过注册在维京群岛的Sunland及家族信托公司合计持有公司8.91%的股份,是公司第四大股东。

施博士及其配偶Renbin Zhao(赵仁滨)(以下简称“赵博士”)通过注册在维京群岛的Sunny View及家族信托公司合计持有公司9.84%的股份,是公司第四大股东。施博士是清华大学生命科学学院教授,西湖大学校长,中国国籍,现为公司非执行董事。赵博士,美国国籍,拥有中国永久居留权,曾担任美国强生主任科学家,中国空间技术研究院空间生物实验室主任,现为公司执行董事。

King Bridge是注册在开曼群岛的投资公司,其股东为Hebert Pang Kee Chan,对其持股100%。King Bridge持有公司10.77%的股份,是公司第二大股东,但其幕后股东Hebert Pang Kee Chan是什么背景?他和施博士以及崔博士是什么关系?我们无从知悉。只知道他是马来西亚籍人。

VivoFund VIII是注册在美国特拉华州的有限合伙企业,单独持有公司5.49%的股份,Vivo Fund VIII与其一致行动人Vivo Capital Surplus Fund VIII, L.P.、Vivo Capital Fund IX, L.P. 、 Vivo OPPortunity Fund 以 及 Vivo Opportunity Co-Invest, L.P.(上述四家企业合计简称“Vivo”)合计持有公司8.2%的股权,是公司的第五大股东。

Vivo Funds由管理公司Vivo Capital LLC受托管理,而Vivo Capital LLC的管理合伙人是付山,付山自2019年9月27日起担任公司非执行董事。2008年6月至2013年10月期间,付山曾担任黑石(上海)股权投资管理有限公司北京分公司的高级董事、总经理;自2013年10月起担任 Vivo Capital LLC 的管理合伙人;自2016年1月起担任东曜药业股份有限公司(股票代码:01875)的非执行董事兼董事会主席。

付山是不是Vivo所持有的公司8.2%股权的幕后持有人?东曜药业成立于2010年,专注于创新型肿瘤药物及疗法的开发及商业化,东曜药业于2019年11月在港交所上市。东曜药业与公司业务是否交叉或关联?是否形成竞争关系?技术上是否相互依赖?我们估计,公司未来产品商业化可能会仰仗付山在东曜药业的管理经验。

但我们知道美国是全球13个没有签署CRS(共同申报准则)的国家,而且特拉华州是美国岸上离岸地,有独立的、“享有盛誉的”法院,允许提供保密的、低税的公司架构和资产保护信托架构,豁免投资组合利息预提税,让外国人放心的把钱投在美国,不收30%的预扣税,由此特拉华州成为全球最新的“岸上避税天堂”和“最私密的资本聚集地”。

开曼群岛和维京群岛大家都知道,其作为离岸中心,享受免税的待遇,大家趋之若鹜,但它们都和中国签订了CRS协议,如果上述股东在减持股份,转移资金等方面有所动作的话,会主动和中国交换数据和资金等信息,中国会及时掌握动况。

但公司第五大股东Vivo把公司设在特拉华州,由于美国没有和中国签订CRS协议,在Vivo减持股份,转移资金,缴纳税款等方面,中国相关机构因无法掌握相关信息,故无法对Vivo的上述行为做出判断,更谈不上监管,即我们认为,Vivo是游离在中国监管机构视野之外的存在。这对中国相关法律规定是一个挑战,究竟是中国要修改相关法律,以适应这种情况的存在?还是公司应该相应修改章程、对股东做详细披露或强制第五大股东迁移注册地?这都是需要大家讨论的。

根据招股说明书,上述直接持有公司5%以上的主要股东之间均非自然人而且不存在一致行动关系。所以认定公司无控股股东和实际控制人。再加上股东都是在境外设立的企业,无法穿透到最终股权持有人。现在要回科创板融资,继续稀释以前所有各股东股份,形成国内投资者和国外投资者共存的格局,将导致公司股权更加分散化,可能出现公司因没有实控人而最终被收购,或不能形成有效决策,造成公司人员流失,业务萎靡不前,主业不能突出,众股东套现离场等等情形。

虽然我们知道公司背后是高瓴资本、维梧资本,正心谷资本、益普资本、三正健康投资等一众明星机构投资者,但我们就是对不上号,最主要的原因就是公司是海外红筹架构,具有隐蔽性。

关键是这些投资机构往往是本着赚钱来的,他们的资金也是募来的,这些私募基金存续期一般在3-7年,要给投资人固定成本也即年化利息,另外就是就是资本利得,要从股票增值中获得。他们一般选取在合适时机卖出股票,管理合伙人与有限合伙人(即出资方)一起分享收益。

假设本公司第一大股东HHLR因私募基金到期,则它将被迫卖出公司股票,相应由其他股东接手,这样就导致第一大股东易手,公司股价带来波动不说,可能新进股东对公司的日常管理也会带来不利影响。

综上,我们认为,公司没有实控人和控股股东,可能会影响公司持续经营。再加上公司5%以上持股股东均在开曼群岛、英属维京群岛、美国特拉华州等避税天堂设立,尤其是在美国特拉华州设立,游走在中国税务监管、法律监管之外,对未来规范性操作形成挑战。

2

公司本次发行上市拟在于圈钱和跑马圈地

一、公司本次发行上市拟在于圈钱和跑马圈地

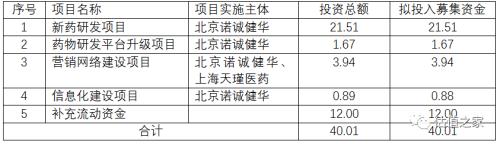

公司募集资金投向如下:

从上表中可以看出,公司募集资金53.78%要投入到新药研发项目中。

在本次发行之前,公司于2020年3月23日在香港联交所发行股份并上市,股票代码为“09969”,发行2.5亿股,每股定价为8.95港元,募资总额22.40亿港元(约2.88亿美元,18亿元人民币)。

截止2021年12月31日,公司货币资金余额为59.7亿元人民币,占公司资产总额的比率为80.51%。公司2021年利息收入就有1.35亿元。

报告期内,公司研发费用支出分别为2.34亿元、4.23亿元和7.33亿元,三年总共花掉研发费用为13.9亿元。

按照上述研发进度,公司账上货币资金还可以供公司研发12.88年。但为何在香港上市仅仅两年之后,公司还要在科创板上市,而且募集超过香港上市两倍的资金?

假设募集成功,公司账上将有100亿元的资金,而且要拿出12亿元补充流动资金,不在科创板上市,账上还有近60亿资金,还要补充什么流动资金?

大把的资金募集回来ipo圈钱,趴在账上,只能去理财,这就是公司募集资金的初衷和资金的去处?我们说好钢要用在刀刃上,向市场要效益,而不是伸手向资本市场过度的索取。

公司虽然现在是亏损,但如果有自信,可以利用现有资金,集中精力搞研发,争取把新药早日推向市场,靠产品谋效益,并早日实现盈利。也可以稳扎稳打,研发一个,成熟一个,市场化一个,如遇资金短缺,再上市也不迟,至少证明公司有成功的基础和研发的实力。如果没有技术,没有自信,融再多的资金,最终可能还是新药研发失败,导致公司股价跌跌不休,让中小股东损失巨大,失望透顶。

公司港股的股价其实已经表现出来了,由上市后2021年7月最高32.05港元每股跌至2022年3月的8.86港元,最高跌幅72.36%。

公司截止2021年12月31日的净资产为56.59亿元,按15亿股计算,折合每股3.77元每股,拟在科创板增发26465万股,融资40亿元,每股发行价格为15.11元,是两年前在港交所发行价格(8.95港元*0.80=7.16元人民币)的2.11倍。增发后股本合计为17.6465亿股,净资产为95.59亿元(假设2022年一季度亏损1亿元),则增发后每股净资产为5.42元,PB为2.79倍。

2022年3月31日,烟台创新药企荣昌生物(行情688331,诊股)正式登陆科创板,实现“A+H”两地上市,荣昌生物发行价为48元/股,上市首日以46元/股开盘价破发,截至收盘报40.84元/股,每股较发行价下跌7.16元,跌幅为14.92%。按收盘价计算,打新股者损失3580元。据悉,荣昌生物此次科创板IPO,发行数量为5442.63万股,原计划募资40亿元,实际募集资金总额为26.12亿元,比原计划少了14亿元,这意味着发行价远低于预期(73.5元每股)。实际上,市场认为该股发行价就应该为40.84元每股,按此计算荣昌生物此次科创板上市就应该募集资金22.23亿元,超募3.89亿元。我们很难想象荣昌生物如果不调整发行价格,坚持按73.5元每股发行的话,上市首日将暴跌44.44%,将是多么难堪的景象。

我们再来看另外一个创新药企,2021年12月15日,百济神州(行情688235,诊股)正式登陆科创板,发行价192.6元/股,本次公开发行股票数量为1.15亿股,募集资金222亿元。首日开盘,百济神州报176.96元,跌破发行价。截至当日收盘,百济神州报160.98元,跌幅16.42%ipo圈钱,当日抛出的中签者,大部分人亏损超过1万元。那些在155元附近恐慌抛售者更惨,亏损超过1.8万。按收盘日计算,中签者合计亏损36.36亿元,这也是百济神州超募的资金,对于二级市场的投资者来讲,是不公平的。

综上,我们认为,公司在港交所上市两年后再度选择科创板上市,并不是源于资金的短缺,而是先圈一大笔钱,然后再慢慢去搞研发。这样导致资金使用效率低下,也可能引发资金安全方面的担忧。毕竟公司是以在开曼注册的红筹架构同时在香港上市的。

3

公司的产品是创新西药,研发失败风险高,产品上市后面临仿制

报告期内,公司主营业务收入来源为主要产品之一奥布替尼(宜诺凯®)的销售收入。奥布替尼(宜诺凯®)于2020年12月25日获得国家药监局附条件批准上市,并于2021年1 月实现商业化销售。奥布替尼于2021年12月成功纳入国家医保。2021年度,奥布替尼实现销量41,209 盒,销售收入为2.15亿元,产品每盒30粒,折合每粒174元。2021年公司药品销售毛利为1.91亿元,药品销售毛利率为 88.98%。

公开资料显示,当前全球共有4种获批上市的BTK抑制剂,分别是艾伯维和强生旗下的伊布替尼(2013年上市)、阿斯利康公司的阿卡替尼(2017年上市 )、百济神州自主研发的泽布替尼(2019年上市),以及本公司研发的奥布替尼。目前在中国市场,除阿卡替尼没有获批在中国上市外,其他三种都已获批在中国上市。

2018年,伊布替尼以189元/粒的价格进入医保。虽然已相比原价降低65%,但一盒17010元的价格对不少患者来说依然是昂贵的。套细胞淋巴瘤(MCL)患者每个月吃伊布替尼的费用是22680元。

2020年12月28日,泽布替尼成功进入医保目录。泽布替尼进医保前的价格是11300元每盒(80mg,64粒),经过医保谈判,泽布替尼进入医保后的价格降低为:6336元每盒,月治疗费用11880元,价格下跌43.93%。

从上面的分析可以看出,公司生产的奥布替尼在进入医保后,价格还将下跌40%左右,这样每位患者每年需要治疗费用大约在14万元左右。

如今,印度版伊布替尼已经全面上市销售,由于无需支付巨额专利费,印度版伊布替尼(伊布替尼)价格十分亲民,这对于众多的普通家庭患者来说,无疑是一个重磅福音。印度版伊布替尼由印度NATCO生产,规格是140mg*30片,一盒售价约为1600元左右,服用一个月的价格在4800元左右。大约是中国价格的21%。

综上,我们知道,创新西药研发以及临床试验时间漫长,有时还会面临失败的风险,但成功后也有风险,第一是由竞争者,第二,是有仿制药,第三,有国家监管,比如招投标降价进医保名录。这些,都会给公司带来经营上的压力以及挑战。我们所看到的是财务风险,即公司是否有源源不断的创新能力,上市后是否能持续给中小股东带来价值。另外就是确定性,可偏偏是创新西药给人的感觉就是不确定,隐藏极大的失败风险。导致投资新药开发就一个字:赌。

4

法律、内控、管理等风险

① 因公司发行股本面值较低触发强制退市风险

本次发行股票面值为0.000002美元,折合人民币0.00001274元。未来触发交易类强制退市情形时以收盘价1元人民币为基准。

但根据《关于红筹企业申报科创板发行上市有关事项的通知》(上证发〔2020〕44 号),红筹企业“连续20个交易日每日股票收盘价均低于1 元人民币”,将触发交易类强制退市情形。因此,包括公司在内的红筹企业未来触发交易类强制退市情形时以收盘价 1 元人民币为基准,是公司发行面值的7.85万倍。

② 法律风险

公司为一家根据《开曼群岛公司法》设立并在香港联交所上市的公司,现行的公司治理制度主要系基于公司注册地和境外上市地的相关法律法规及规则制定,与目前适用于注册在中国境内的一般境内 A 股上市公司的公司治理模式以及上市后发生配股、非公开发行、回购或其他再融资等行为需要履行的程序相比存在一定差异。

③ 内控风险

公司未设立监事及监事会。

更多财税咨询、上市辅导、财务培训请关注理臣咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由理臣咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088